하이투자증권은 2일 대림산업과 관련해 기업 분할 명분이 미약하다며 목표주가를 ‘15만 원’에서 ‘9만6000원’으로 햐항 조정한다고 2일 밝혔다.

이상헌 하이투자증권 연구원은 “대림산업이 지난 9월 지주회사와 2개의 사업회사로 분할하는 방안을 발표했다”며 “대주주 및 화학 사업을 위한 분할이므로 리레이팅 요소가 없으며 이에 따라 분할 등으로 인한 주가 상승 모멘텀은 부족하다”고 말했다.

기업 분할방식은 대림산업을 디엘과 디엘이앤씨로 인적분할하고 디엘에서 디엘케미칼을 물적으로 나누는 구조다. 분할비율은 디엘 44%, 디엘이앤씨 56%다. 대림산업은 12월 4일 임시주주총회를 거쳐 내년 1월 1일 지주회사를 출범할 계획이다.

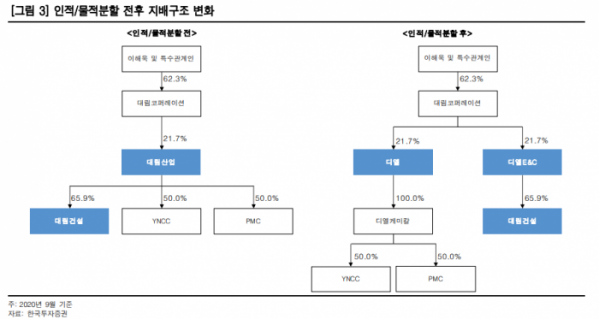

대림그룹은 대림코퍼레이션이 실질적인 사업지주회사 대림산업을 21.7%의 지분율로 지배하고, 대림산업이 다른 계열사들을 지배하는 구조이다. 이해욱 회장의 경우 대림코퍼레이션 지분 52.3%를 보유하면서 사실상 대림산업을 지배하고 있다.

대림산업이 인적분할을 통해 디엘과 디엘이앤씨로 분할되면 대림코퍼이션이 각각 21.7%씩 보유하게 된다. 이후 지주회사 요건 충족이라는 명분으로 대림코퍼레이션이 보유하고 있는 디엘이엔씨 지분을 디엘 주식과 현물출자 방식의 스왑 등이 이루어 질 것이다.

디엘은 디엘이앤씨를 자회사로 둘 수 있는 동시에 대림코퍼레이션의 경우 디엘에 관한 지분이 증가하면서 대주주 지배력이 강화된다. 이러한 일련의 과정을 거쳐 향후 경우에 따라서는 대림코퍼레이션과 디엘의 합병이 이루어질 수도 있다.

이상헌 연구원은 “여타 지주회사 전환과정 등은 인적분할 이후 지주회사 보다 사업회사 주가가 리레이팅 되면서 분할 전의 시가총액 보다 분할 이후의 시가총액이 커지면서 주주에게 긍정적인 영향을 미쳤다”며 “(대림산업의 경우) 대주주 및 화학 사업을 위한 분할이며, 리레이팅 요소가 없다”고 지적했다.

이어 “그 동안 대림산업의 저평가 요인은 화학 및 건설이 같이 있어서가 아니라 배당 등 주주 친화적인 정책 등이 부족했기 때문”이라며 “분할 이후 사업회사 디엘이앤씨의 배당 확대도 예상되지 않는다”고 강조했다.

그러면서 “결국 대림산업의 분할은 대주주 지분 강화 및 화학사업을 키우겠다는 의도가 다분하다”며 “기업가치에 긍정적인 영향을 미치지 않을 것”이라고 설명했다.

![비행기 또 출발지연…맨날 늦는 항공사 어디 [데이터클립]](https://img.etoday.co.kr/crop/320/200/2107187.jpg)