상하이서도 수요, 공모 물량의 284배 넘어

소식통에 따르면 앤트그룹의 홍콩증시 공모 마감은 애초 29일 오후 5시로 예정됐다. 그러나 수요가 급증하면서 하루 앞당긴 28일 오후 5시에 공모를 끝낼 예정이다.

앤트는 전날 상하이 커촹반(과학혁신판·영문명 스타마켓)과 홍콩증시 공모가를 각각 주당 68.8위안과 80홍콩달러로 확정하면서 IPO를 통한 자금 조달 규모가 총 345억 달러(약 39조 원)에 이르게 됐다. 이는 지난해 12월 사우디아라비아 국영 석유업체 아람코가 세운 294억 달러를 넘는 세계 최대 IPO 기록이다.

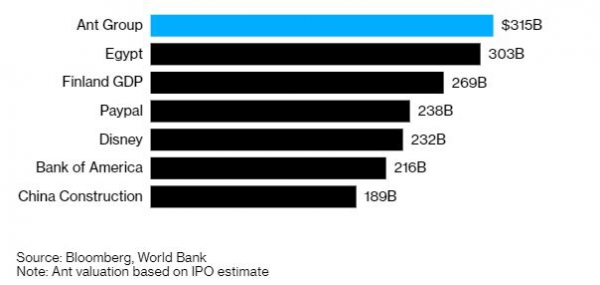

공모가를 기준으로 하면 앤트의 시가총액은 약 3150억 달러로, JP모건체이스 등 월가 대표 은행들을 뛰어넘는 것은 물론 이집트와 핀란드 국내총생산(GDP)도 웃돌게 된다고 블룸버그는 설명했다.

홍콩증시 공모 물량의 97.5%는 기관투자자들에게 돌아간다. 앤트는 11월 5일 홍콩증시에 상장될 예정이다. 상하이 상장 일정이 공표되지는 않았지만 홍콩과 비슷한 시기에 이뤄질 것으로 보인다.

헤지펀드 잔커파트너스의 존 호 설립자는 “앤트 IPO는 상하이와 홍콩 자본시장으로의 귀향”이라며 “앤트에 투자할 수 있던 것은 매우 소중한 기회였다. 홍콩에서 추가로 주식을 매입하려 한다”고 말했다. 잔커는 2년 전 앤트에 4억 달러를 투자했다.

상하이에서도 앤트에 대한 투자 열기는 더할 나위 없이 뜨거웠다. 상하이 주식 공모를 앞두고 기관투자자들이 760억 주를 청약 신청했는데 이는 공모 수량의 284배 이상이었다.