메리츠증권은 7일 에코프로에 대해 고성장이 기대되는 양극재 자회사들의 가치가 저평가되고 있다며 목표주가를 기존 4만3000원에서 7만3000원으로 올렸다. 투자의견은 ‘매수’를 유지했다.

에코프로는 대기오염 물질을 저감하기 위한 시설을 판매ㆍ설치하는 대기환경 사업을 영위하고 있다. 또 양극재 관련 자회사 5곳을 보유한 기업이기도 하다.

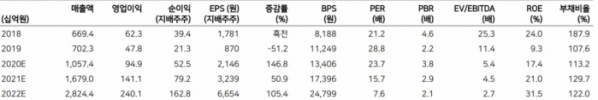

주민우 연구원은 “에코프로의 본업 영업가치는 2860억 원으로 추정한다”며 “이외 자회사 지분가치는 각각 에코프로비엠 2.2조 원, 에코프로GEM 2480억 원, 에코프로이노베이션 1000억 원, 에코프로AP 800억 원, 에코프로CNG 1400억 원으로 추정한다”고 분석했다.

이어 “양극재는 전구체 70%, 리튬 27%, 고순도산소 3%로 구성되는데 이 소재들이 에코프로 밑에 수직계열화돼 있다”며 “에코프로비엠이 경쟁사보다 원가 경쟁력을 가질 수 밖에 없는 구조”라고 짚었다.

주 연구원은 “에코프로와 에코프로비엠 주가의 상관계수는 0.82로 높다”며 “에코프로비엠의 시가총액 증가가 에코프로 순자산가치(NAV) 상승으로 이어졌기 때문”이라고 설명했다.

그러면서 “비상장사 지분가치 5690억 원(추정)을 제외하고 산정한 NAV는 2.13조 원이며 여기에 40% 할인율을 적용하면 1.28조 원으로 현재 시가총액보다도 13% 높다”며 “즉, 에코프로의 현재

시가총액은 비상장 자회사들의 지분가치를 0으로 반영하고 있는 셈”이라고 지적했다.

또 그는 “향후 고성장이 예상되는 양극재 관련 자회사들이라는 점을 감안할 때 NAV 대비 58% 할인돼 있는 에코프로 시가총액은 지나친 저평가”라고 “양극재 밸류체인을 한번에 매수할 수 있는 유일한 대안이”이라며 매수를 권고했다.

!["여기도 품절이라고요?"…Z세대 '뷰티 방앗간' 된 다이소, 다음 대란템은? [솔드아웃]](https://img.etoday.co.kr/crop/320/200/2105870.jpg)