멀티캠퍼스가 매출감소에 작년 투자 비용까지 반영되면서 1분기 수익성 악화를 피하지 못했다. 다만, 작년 영업이익률은 감소했지만 EBITDA 마진율은 개선세를 보여 향후 반등 가능성에 이목이 쏠린다.

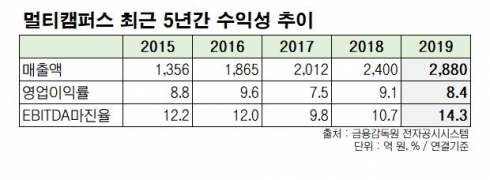

멀티캠퍼스는 2010년부터 매년 외형 성장했지만 최근 5년간 수익성은 주춤했다. 매출액(연결기준)은 2010년 535억 원→2015년 1356억 원→2019년 2880억 원으로 꾸준히 증가했다. 다만 영업이익률(연결기준)은 2016년 9.6%→2017년 7.5%로, 2018년 9.10%→2019년 8.4%로 등락을 반복하고 있다.

특히 올해 1분기엔 매출액보다 영업이익 악화세가 뚜렷했다. 13일 금융감독원 전자공시에 따르면, 1분기 매출액(연결기준)은 지난해 같은 기간보다 6% 감소한 612억 원, 영업이익(연결기준)은 72.4% 줄어든 13억 원을 기록했다.

투자 관련 비용을 본격적으로 반영하면서 수익성이 악화된 것으로 풀이된다. 지난해 중장기 성장 동력을 마련하기 위해 신규 플랫폼 개발에 나섰다. 학습플랫폼 ‘러닝 클라우드’와 ‘집합교육센터’ 설립 비용은 작년부터 반영하고 있다. 관련 투자 감가상각비가 작년에 이어 올해 1분기에도 반영돼 영업이익 감소가 불가피했다는 설명이다.

지난해 사업보고서에 따르면, 멀티캠퍼스의 서비스ㆍ프로젝트 원가는 2018년 962억 원에서 2019년 1256억 원으로 급증했다. 이에 영업이익률은 2018년 9.1%에서 2019년 8.4%로 감소했다. 또 신규 플랫폼 투자 관련 감가상각비도 발생해 올해 상반기까지는 반영될 전망이다.

다만, EBITDA 마진율을 살펴보면 영업실적은 개선세를 보이는 것으로 파악됐다. EBITDA 마진율 2017년 9.8%→2018년 10.7%→2019년 14.3%로 증가세다. 이는 감가상각비를 반영하지 않은 수익성 지표로 사실상 현금흐름이 있는 영업 실적은 개선되고 있다는 해석이 가능하다. 이에 따라 하반기에 관련 투자 비용 반영을 마무리한다면 본격적인 실적 개선도 기대되는 대목이다.

서혜민 연구원은 “향후 주가 방향성은 고정비 부담을 완화할 수 있는 매출액 반등 시점에 주목할 필요가 있다”며 “하반기부터 그룹사가 투자를 재개하거나 국가 발주 사업 수주를 기대해볼 것”이라고 진단했다.

회사 측은 “주요 투자 부문 관련 비용은 작년 3분기부터 본격 반영했으며 올해 상반기까지 비용증가에 대한 영향이 있을 것”이라며 “사업경쟁력 강화 및 신규 시장 진출을 위해 미래 투자를 적극적으로 추진하고 있다”고 밝혔다.

![“즐거우세요?” 밈으로 번진 방시혁-민희진 내분…‘하이브 사이비’ 멱살 잡힌 BTS [해시태그]](https://img.etoday.co.kr/crop/320/200/2019170.jpg)