(출처=신한금융투자 리서치센터)

신한금융투자는 메가스터디교육에 대해 시장 내 독보적 1위 업체로서 시장 성장에 따라 가장 큰 수혜를 입고 있다며 목표주가를 6만 원으로 상향했다. 투자의견은 ‘매수’를 유지했다.

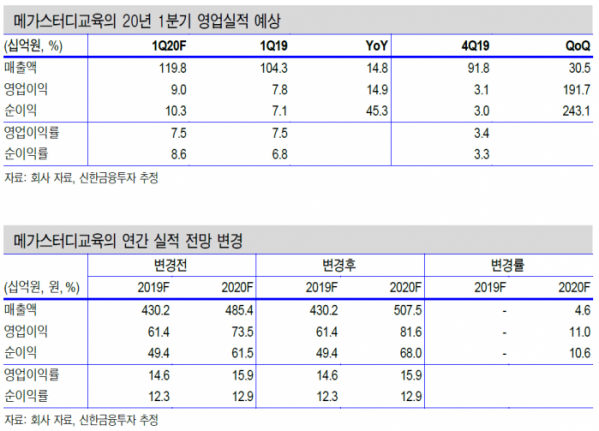

6일 윤창민 신한금융투자 연구원은 “메가스터디교육의 1분기 매출액은 1193억 원, 영업이익 90억 원을 예상한다”며 “고등부 매출액은 852억 원이 예상되며 지난해 11월부터 올 2월말까지 누적 기준 온라인 메가패스 결제액은 전년 대비 10% 중반대 성장률을 유지하고 있다”고 말했다.

그는 “고등 온라인 부문은 고3, N수생뿐만 아니라 고2, 고1 메가패스 결제액 성장이 가파르다”며 “작년 고2, 고1이 차지하는 비중이 전체 10% 초중반에 불과했던데 비해 올해는 30%까지 확대됐다”고 지적했다.

이어 “저학년 매출 성장이 확대되는 이유는 △정시 비중 확대 △EBS 연계율 변화 직접 연계→간접 연계 때문으로 추정된다”며 “이전보다 수능을 미리 준비하는 경향이 높아지면서 고2, 고1 메가패스 성장은 지속될 전망”이라고 덧붙였다.

윤 연구원은 “올해 매출액은 5075억 원, 영업이익 816억 원이 예상된다”며 “영업이익률은 수익성 높은 고등 온라인 부문 매출 성장으로 전년 대비 1.8%포인트 개선된 16.1%가 예상된다”고 말했다.

그러면서 “과점 시장 내 독보적 1위 업체”라며 “시장 성장에 따른 수혜가 가장 큰 만큼 프리미엄 부여가 타당한 구간”이라고 강조했다.

!["여기도 품절이라고요?"…Z세대 '뷰티 방앗간' 된 다이소, 다음 대란템은? [솔드아웃]](https://img.etoday.co.kr/crop/320/200/2105870.jpg)