▲자료=삼성증권

11일 투자은행(IB)업계에 따르면 국내 크레딧 채권 5년물 절대 금리를 비교해 보면 국내 은행과 은행 지주 코코본드 금리 수준은 회사채 A-등급 금리와 비슷하다.

국내 AAA등급 은행(지주)의 코코본드 등급이 AA-등급이란 점을 고려하면 회사채 A-등급 대비 3노치(Notch)가 높은 등급이나 금리 수준은 비슷하다.

은행 코코본드의 신용 리스크는 A-등급 회사채보다 훨씬 낮다. 당연히 국내 은행 AAA등급의 신용도를 기반으로 하는 코코본드의 신용 리스크는 일반 회사채 A-등급보다 매우 낮다.

다만 은행 코코본드가 회사채 저(低)등급 채권과 비슷한 금리를 주는 이유는 콜 옵션 미행사와 이자 미지급 리스크가 있기 때문이다.

지금껏 국내 은행 신종자본증권 코코본드 의 콜 옵션 미행사 사례는 실질적(2008년 우리은행의 해외 발행 신종자본증권의 콜 옵션 미행사 제외)를 한 번으로 없었다.

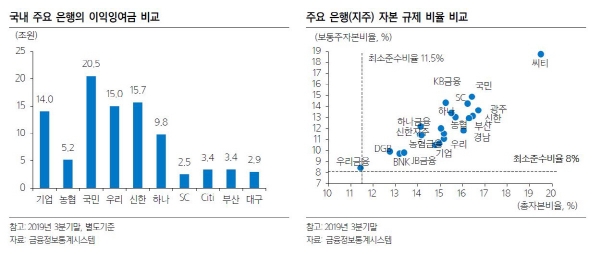

국내 은행의 경우 ‘조’ 단위의 대규모 순이익 적자가 발생하지 않으면 이자 미지급 발생 가능성은 매우 낮다.

다른 채권과 달리 코코본드 이자 지급의 특징은 이자를 배당가능이익이 있어야 지급할 수 있다.

삼성증권 김은기 수석 연구원은 “그동안 지속해서 순이익을 축적해 ‘조’ 단위의 이익 잉여금을 쌓아 온 만큼 국내 은행들이 5년 이내에 이익 잉여금을 크게 훼손할 정도의 손실이 누적되어 이자를 지급하지 못할 가능성은 매우 희박하다”고 말했다.

!["웃기려고 만든 거 아니죠?"…업계 강타한 '점보 제품'의 비밀 [이슈크래커]](https://img.etoday.co.kr/crop/320/200/2027334.jpg)