시중 금융기관, 정책금융도 ‘보신주의’...재기기업인 지원 꺼려. 사업 및 재기 걸림돌 ‘연대보증’ 없애야 ‘지적’

폐업 후 기업의 대표가 개인 파산 절차를 밟는 경우, 개인 파산은 통상 1년 5개월에서 최대 3년까지 걸린다. 이를 거치고 재창업을 하는 경우 평균 5년의 시간이 걸린다. 이후에도 신용 손상과 세금(세금은 파산제도로 면책되지 않는다) 등의 문제로 자신의 이름으로 사업을 하지 못하고 차명으로 하는 것이 현실이다.

실제 대전에 사는 A 씨는 부도 뒤 3년 만에 재창업을 했다. 하지만 납세 및 채무를 정리하지 못해 어쩔 수 없이 20대의 딸을 사장으로 앉혔다. 이른바 ‘차명 창업’이다. 딸에겐 미안한 마음 뿐이다. A씨만의 얘기가 아니다. 너무 흔해 화제도 못 된다고 재도전 기업인들은 냉소한다. 관련 업계에 따르면 차명 창업은 전체 창업의 약 30%에 이른다고 한다.

실패한 기업인에게 씌워지는 무한책임의 ‘굴레’는 재기에 대한 꿈조차 사치로 만든다는 게 업계의 호소다. 기업 대표가 폐업 후 법적 채무 조정 절차를 밟아야 하는 원인에는 무엇보다 연대보증 문제가 자리 잡고 있다.

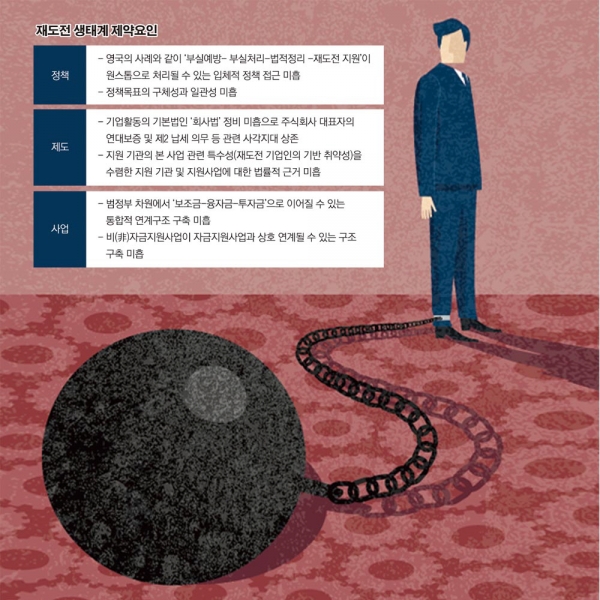

정부와 국책은행, 정부 보증기관은 2010년 이후 실패를 맛본 기업인들의 재창업을 유도하는 정책을 쏟아내고 있다. 하지만 기업인들의 체감온도는 정부와는 큰 차이를 보인다.

유희숙 한국재도전중소기업협회 회장은 “아직도 살아 있는 연대보증을 완전히 폐지하지 않으면 재기 지원은 의미가 없다”라고 강조한다.

◇높기만 한 금융기관, 문턱 너머엔 ‘족쇄’= 회사 대표를 기업대출의 연대보증인으로 세우는 연대보증제는 1961년부터 1976년까지 한시적으로 운영토록 마련된 것이다. 하지만 2012년 금융위원회, 2018년 중소벤처기업부 등 최근에서야 정부가 금융권에 폐지를 요구할 정도로 오랜 시간 살아남았다.

경영자는 회사에 일정 책임만 지게 돼 있다. 이를 악용한 도덕적 해이를 막겠다고 만든 게 경영자를 연대보증인으로 세우는 것이다. 책임 있는 경영을 주문한 것이지만 ‘파산=패가망신’이라는 고정관념의 배경이 됐다. 기업이 도산하고 채무를 못 갚으면 회사뿐 아니라 경영자의 모든 재산이 경매로 넘어가고 집안에 ‘딱지’가 붙는 것이 당연하게 여겨지게 된 이유다.

연대보증의 ‘족쇄’는 실패뿐 아니라 재기도 어렵게 만드는 ‘원흉’으로 지목된다. 사실상 완전히 벗어나기 어렵기 때문이다. 가장 큰 이유로 실패 기업인들에게 한없이 가혹한 제도가 있다. 명목상 2012년 이후 금융위가 연대보증을 폐지하겠다고 하면서 금융기관이 기업 대표를 연대보증인으로 요구하는 일은 줄었다. 하지만 보이지 않는 연대보증은 버젓이 남아있다는게 기업인들의 지적이다.

◇폐지방침에도 여전히 건재한 연대보증 = 정부는 2010년부터 재도전 정책을 시행하면서 재창업을 유도하고 있다. 중소벤처기업부는 2018년 4월 시중 금융기관에 연대보증 전면 폐지를 주문했다. 2019년 10월까지 총 39조 원의 연대보증 채무가 없어졌다는 게 정부 측 설명이다. 하지만 사실상의 연대보증은 분명 존재한다고 재기 기업인들의 한목소리를 낸다.

대표적인 것이 ‘꺾기’라고 불리는, 대출을 조건으로 한 금융상품 판매다. 지난해 9월 우리은행과 농협은행은 중소기업을 상대로 ‘꺾기’와 연대보증을 요구했다가 적발되기도 했다. 실제로 금융감독원에 따르면 2016년부터 2019년 1분기까지 57만2191건의 꺾기 의심 사례가 있었던 것으로 조사됐다. 금액으로는 28조9426억 원 규모다. 규모도 오히려 매년 증가 추세다. 하지만 최근까지 처벌은 8건만 이뤄졌다. 제재 수준도 기관에 10만~310만 원 수준의 과태료에 그친다. 지난해 초 문재인 대통령이 강조했던 ‘따뜻한 금융’과는 거리가 멀고 ‘비 올 때 우산 뺏기’식의 구태가 계속되고 있다는 지적이다.

정부의 재도전 지원 의지에도 ‘안전제일주의’인 시중 금융사의 전향이 이뤄지지 않는 것이 가장 큰 이유다. 은행에 미상환 채무가 있으면 10년이 지나도 해당 은행을 이용할 수 없는 식이다.

◇말 따로 행동 따로 정책금융 = 정책금융의 비중이 커져야 한다는 목소리가 높지만 현실은 그렇지 못하다. 정책금융기관이 ‘투자’라는 차원이 아니라 리스크 관리 차원에서 재기 기업인 지원을 고려하고 있기 때문이다. 몸사리기가 만연하다는 지적이다.

감사원 조사에 따르면 신용보증기금은 2012년 5월부터 2018년 6월까지 신규보증을 신청한 7083개 기업(2조8725억 원)에 대해 사실상 연대보증을 그대로 유지하고 있었던 것으로 드러나기도 했다. 금융위 지침을 이행하지 않은 것이다.

재창업 관련 정책자금도 되레 쪼그라들었다. 부실위험이 적은 상대적으로 안전한 고신용등급 기업에만 정책자금을 몰아주고 있기 때문이다. 전체 재도전 지원자금 가운데 신용이 낮은 11~13등급 대상 지원액 비중은 2017년 22%에서 2018년에는 14%로 떨어졌고 지난해에도 15%에 그쳤다.

어떤 식으로든 심사를 강화할 것이란 관측도 나온다. 실제 중진공의 정책자금 부실률은 2015년 3.39%에서 2019년 8월 2.25%로 급감한 반면 중소기업의 정책자금 연체율(정상 대출잔액 대비 연체금)은 2.43%에서 4.52%로 상승했다.

이 때문에 정말로 정부가 연대보증을 폐지해 기업인들의 재기를 도울 의지가 확실한지 의심된다는 기업인들의 불만이 높다. 오히려 재도전 특별법 등의 조치를 통해 연대보증을 법적으로 없애야 한다는 주장도 나온다.

유희숙 한국재도전중소기업협회 회장은 “연대보증을 폐지해도 은행법이 가로막는 등 정부 부처별 창업 관련 법안들이 공유되지 않고 있다”며 “개별적 규제 철폐 문제를 제기하는 것보다 창업과 관련된 모든 정부 부처가 서로 연계해 해결책을 찾아야 한다”고 강조했다.