최근 3년간 국내 상장법인에서 진행된 M&A 중 절반가량이 계열사를 상대로 이뤄진 것으로 나타났다. 신성장 동력 확보보다는 내부 단속에 치중된 모양새다.

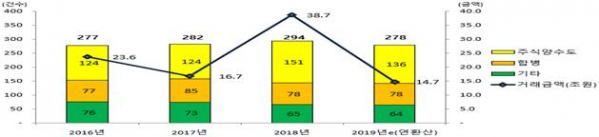

12일 금융감독원이 2016년 1월 1일부터 올해 6월 30일까지 상장법인이 제출한 주요사항보고서를 분석한 결과, 전체 M&A 건수는 992건으로 집계됐다. 이중 분할(132건)과 SPAC 합병(48건)이 포함된 숫자다. 다만 집계 상의 문제로 최대주주(개인 등) 변경, PEF를 통한 M&A 등은 제외했다.

전체에서 그룹 내 구조개편을 의미하는 계열사 간 M&A가 상장법인 전체 M&A 거래 건수(812건)의 절반(402건, 50%)을 차지했다. 특히 대기업집단은 그간 그룹 내부의 구조개편에 치중해와 계열사 간 M&A 비중이 일반기업보다 더 높은(76%, 77/101건) 수준으로 나타났다.

2016년 이후 일부 대기업이 해외기업 등 비계열사에 대한 대규모 M&A에 성공하기도 했지만 벤처기업 등 국내 비계열사 상대 M&A에는 여전히 소극적인 양상을 보였다.

M&A 건수는 다수의 소규모 M&A가 매년 꾸준히 발생해 연도별로 큰 차이가 없으나(1000억 원 미만 M&A가 전체 건수의 84%), 거래금액은 소수(20건)의 메가딜(1조 원 이상)이 상당 부분(50조원, 58%)을 차지해 메가딜 발생 건수에 따라 연도별 편차 발생했다.

금감원은 “기업의 자율성이 존중되는 동시에, 시장에 의한 자율규제 기능이 제고되어 소수 주주 보호도 강화될 수 있도록 방향 설정할 것”이라며 “계열사 간 합병 등 소수 주주 보호가 중요한 M&A에 대해서는 충분한 공시가 이루어지도록 심사를 강화할 계획”이라고 밝혔다.

이어 “또한 지주회사 전환, 자발적 상장폐지 등 특유의 리스크를 가진 M&A에 대해서는 각 거래의 특성에 맞는 맞춤형 심사를 시행하겠다”며 “이번 분석을 통해 파악된 상장법인 M&A의 특성을 고려, M&A 활성화를 위한 합리적 제도개선 방안 모색할 것”이라고 덧붙였다.

!['당'에 빠진 韓…당 과다 섭취 10세 미만이 최다 [데이터클립]](https://img.etoday.co.kr/crop/320/200/2294883.jpg)