하이투자증권은 LG이노텍이 3분기부터 트리플카메라의 공급으로 외형 성장을 이룰 것으로 보고 연간 실적 전망치를 상향 조정했다. 이와함께 목표주가를 기존 13만 원에서 13만5000원으로 올리고, 투자의견 매수를 유지했다.

24일 하이투자증권에 따르면 LG이노텍은 2분기 매출액 1조5200억 원, 영업이익 187억 원을 기록했다. 이는 전년 동기 대비 매출액과 영업이익 각각 0.3%, 40.1% 상승한 것이며 컨센서스를 상회한 수치다.

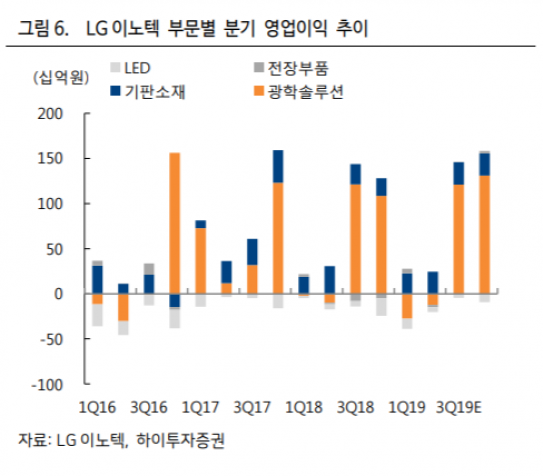

고의영 하이투자증권 연구원은 “환율 환경이 우호적이었던 점과 테이프 서브스트레이트(Tape Substrate), 포토마스크 등 고수익 기판소재 제품들의 호조가 전사 수익성 개선을 이끌었다”고 분석했다.

고 연구원은 “북미거래선 스마트폰에 대한 수요가 전년 대비 부진한 상황임은 여전하지만 북미 시장에서의 수요는 2월을 바닥으로 전년대비 반등에 성공했으며 중국 시장에서의 수요 역시 2월을 기점으로 역성장폭을 축소해나가고 있다는 점은 긍정적”이라며 “3분기부터는 트리플카메라 공급이 시작되며 분기대비 90% 이상의 외형 성장이 가능할 것”이라고 전망했다.

이에 하이투자증권은 LG이노텍이 올해 매출액 7조6500억 원, 영업이익 3064 억 원을 기록할 것으로 추정했다. 이는 기존 추정치 대비 매출액은 2.4%, 영업이익은 14.8% 상향 조정된 수치다.

고 연구원은 매출액 대비 영엽이익 상향 조정폭이 큰 이유에 대해 “고수익성의 포토마스크, 테이프 서브스트레이트의 실적 호조가 각각 캐파 증설 효과와 공급 부족에 기인한다는 점에서 지속성이 있을 것임을 반영했고 북미거래선향 트리플카메라 초도 생산 수율이 견조하다는 점을 반영했기 때문”이라고 설명했다.

![[찐코노미] 공포에 질린 증시, 트럼프가 숨긴 진짜 계획은?](https://img.etoday.co.kr/crop/320/200/2147569.jpg)