2년내 GDP 3.3% 감소하고 주택가격 15.6% 하락해도 전금융권 자본비율 규제수준 넘어

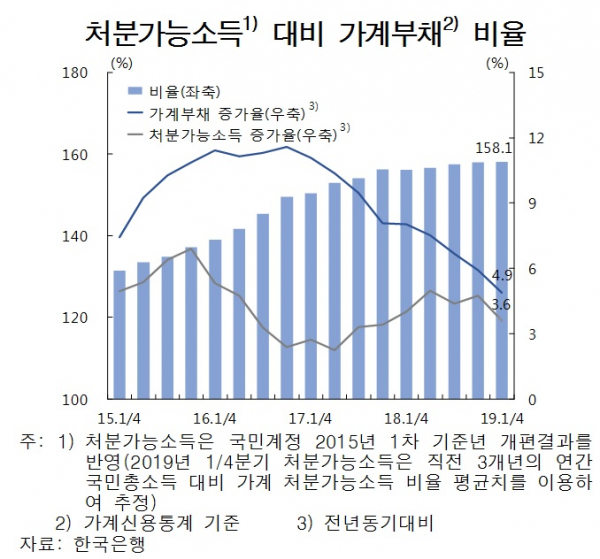

가계부채 증가세가 둔화하고 있지만 여전히 높은 상황이라는 진단이 나왔다. 반면 국내 금융기관들은 미중 무역분쟁과 글로벌 경기둔화, 실물경기 부진 등 대내외 충격에도 대응력이 양호하다는 평가다.

다만 명목 국내총생산(GDP) 대비 가계신용 비율은 전년말 수준(91.9%)을 유지하는 등 올들어서도 상승세가 꾸준했다.

변성식 한은 안정총괄팀장은 “가계 가처분 소득 등 여러 측면에서 보면 증가세는 둔화했지만 수준 자체는 개선된게 아니다. 증가세 둔화는 6개월이나 그간 누증은 7~8년에 거쳐 왔다는 점에서 하루 아침에 해결될 수 있는 문제는 아니다”고 설명했다.

부동산시장은 9·13 주택시장 안정대책 등 영향으로 매매가격이 하락세를 이어갔고, 전월세가격도 입주물량 증가 등으로 수도권을 중심으로 하락세를 지속했다. 실제 5월 전국 주택매매가격상승률은 마이너스(-)0.16%로 6개월연속 내림세다. 올들어 5월까지 전국 전월세 가격 상승률도 각각 -1.2%와 -0.5%를 기록 중이다. 지난해 같은기간에는 각각 -0.7%와 -0.4%를 기록했었다.

금융기관 경영건전성은 대체로 양호한 수준이었다. 일반은행의 경우 1분기 기준 고정이하여신비율이 0.55%로 낮은 수준을 기록하는 등 자산건전성 개선 추세가 지속됐다. 수익성 지표인 총자산순이익률(ROA)도 0.64%를 보여 대체로 양호했다. 반면 비은행금융기관의 경우 일부 업권을 중심으로 자산건전성 및 수익성이 다소 떨어졌다.

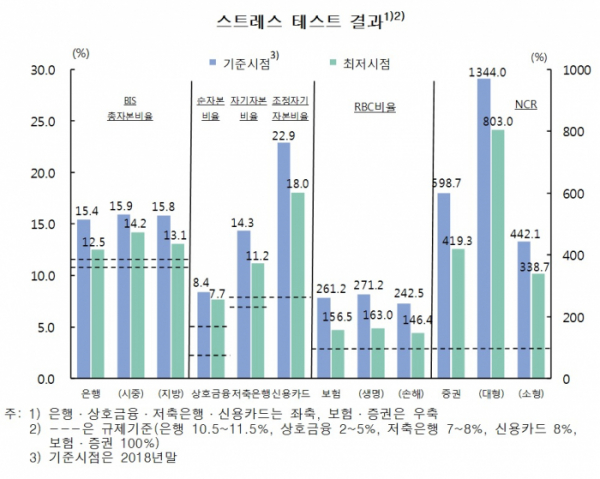

실제 세계무역기구(WTO) 분석을 토대로 2020년 세계 및 국내 GDP가 기준 시나리오(2018년 100 기준) 대비 각각 2.0%와 3.3% 감소하고, 주택가격도 현재 거시금융환경 하에서 특정 확률로 발생 가능한 미래 주택가격의 최대 예상 하락률을 기준시점 대비 15.6% 하락하는 것으로 가정해 이 충격이 동시에 발생할 경우를 분석한 결과, 대부분 금융업권에서 자본비율이 큰 폭 하락했지만 여전히 규제기준을 넘었다.

은행의 경우 국제결제은행(BIS) 총자본비율은 2018년말 기준시점 15.4%에서 2020년 12.5%로 떨어졌다. 다만 규제기준인 10.5~11.5% 보다는 높았다. 같은기간 보험사 지급여력(RBC) 비율은 261.2%에서 156.5%로, 증권사 순자본비율(NCR)은 598.7%에서 419.3%로 각각 하락했다. 다만 규제기준 100%는 모두 넘겼다. 상호저축은행 순자본비율(8.4%→7.7%), 저축은행 자기자본비율(14.3%→11.2%), 신용카드 조정자기자본비율(22.9%→18.0%) 등 제2금융권 역시 규제기준(상호저축은행 2~5%, 저축은행 7~8%, 신용카드 8%) 보다 높았다.

보험회사와 증권회사는 회사채수익률 및 주가 등 자산가격 변동에 따른 시장손실 증가가, 은행과 상호금융조합 및 저축은행은 대출 부도율 상승에 의한 신용손실 증가가, 신용카드회사는 경기 둔화에 따른 카드수수료 이익 감소가 자본비율 하락의 주된 요인으로 꼽혔다.

변 팀장은 “무역분쟁 심화 및 주택가격 하락이 동시에 발생하는 예외적 상황에서도 국내 금융기관은 규제수준을 넘는 자본비율을 유지하는 등 복원력이 양호한 것으로 평가됐다”고 말했다.