보험업종에서 가장 탄탄한 주가 흐름을 보이던 아이엔지(ING)생명이 최대 주주의 지분 매각에 따른 인수·합병(M&A) 가능성으로 하락세를 그리고 있다. M&A 수혜 기대감은 크지 않은 반면, 그간 주가의 동력이었던 ‘고배당 매력’이 퇴색될 수 있다는 우려가 영향을 준 것으로 분석된다.

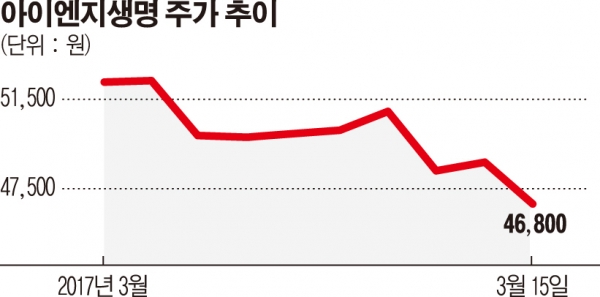

15일 아이엔지생명은 전날보다 3.70% 떨어진 4만6800원에 거래를 마쳤다. 9일 시장에서 최대 주주가 지분 매각을 추진하고 있다는 소식이 전해진 뒤로 줄곧 내림세다. 회사 측은 공시를 통해 “결정된 사항이 없다”고 해명했지만, 매각 이슈가 불거진 뒤 이날까지 주가는 6.21% 떨어졌다. 같은 기간 코스피 보험업종지수(-0.40%)와 비교할 때도 낙폭이 크다.

일반적으로 M&A 이슈는 피합병기업의 주가에 긍정적 재료로 인식된다. 인수를 희망하는 회사가 기존에 시장에서 형성된 주가보다 더 높은 가격에 주식을 사들이는 일이 많은데, 이렇게 되면 시장에서 거래되는 주식의 가격도 통상 오르기 때문이다. 하지만 아이엔지생명의 경우, 사모펀드(PEF) MBK파트너스가 최대 주주라는 점에서 상황이 다르다. 사모펀드 특성상 여건만 되면 언제든 지분을 매각할 수 있기 때문이다.

더욱이 올해 말 아이엔지생명의 상표권은 만료된다. 이 때문에 시장에서는 상표권 만료에 앞서 지분 매각이 있을 것이라는 예상이 일찍부터 제기돼 왔다. 이남석 KB증권 연구원은 “지분 매각은 언제든 현실화할 수 있던 사안”이라며 “M&A 기대감은 현 수준의 주가에 충분히 반영돼 있었다”라고 말했다.

오히려 주가 상승을 이끌었던 ‘고배당 정책’이 흔들릴 수 있다는 전망이 주가에 부정적 영향을 주는 모습이다. 주식시장 전문가들은 아이엔지생명의 매각이 완료되면 현재와 같은 고배당 정책이 유지되기 어려울 것으로 예상하고 있다.

한 증권업계 관계자는 “아이엔지생명의 고배당 정책은 사모펀드 MBK파트너스의 투자금 회수 목적이 컸다”면서 “배당 매력을 통해 매각 가격을 띄우기 위한 측면도 있었던 만큼, 최대 주주가 바뀐다면 고배당 정책은 불확실해질 것”이라고 말했다.