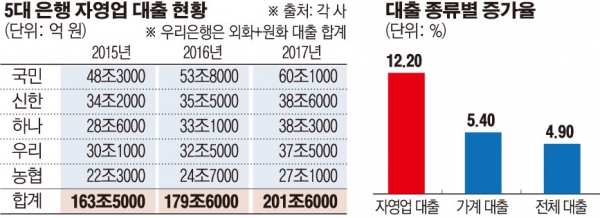

12일 금융권에 따르면 지난해 12월 말 기준 5대 시중은행의 자영업 대출은 201조6000억 원으로 집계됐다. 첫 200조 원 돌파로, 2016년 말보다 12.2%(22조 원) 증가한 규모다. 이는 전체 대출(가계·기업) 증가율인 4.9%, 가계대출 증가율인 5.4%보다 2배 이상 많은 것이다.

은행별로는 KEB하나은행(15.7%)과 우리은행(15.4%)이 평균 증가율을 웃돌며 자영업 대출이 크게 증가했다. 자영업 대출 절대 액수는 국민은행이 지난해 말 기준 60조1000억 원으로 가장 많았다. 특히 국민은행은 다른 은행에 비해 기업 대출(대기업·자영업 포함 중기대출)에서 차지하는 자영업 대출 비중이 57.2%로 5개 은행 중 가장 높았다.

시중은행들이 자영업 대출을 늘리는 것은 조선·해운 등 부실기업 구조조정 여파로 중소기업 대출로 방향을 튼 상황에서, 중기 대출보다 자영업 대출이 상대적으로 연체율이 낮고 담보 비율도 높기 때문이다. 문제는 자영업 대출액의 절반가량이 경기에 민감하거나 저신용 차주들이 많은 부동산임대업와 음식업, 소매업에 몰려 있다는 점이다. 특히 최저임금 인상에 따라 자영업자의 부담이 커져 부실화를 우려하는 목소리가 높다.

금융감독원에 따르면 전체 자영업 대출 가운데 부동산임대업 비중은 27%, 소매업 10%, 음식업이 8% 등으로 3개 업종만 45%나 차지한다. 소매업과 음식업 차주의 각각 12%, 14%는 신용등급이 7~10등급인 저신용자들이다. 한 시중은행 관계자는 “자영업 대출은 대출 금액이 적어 리스크 관리 부담이 낮은 측면이 있지만 미국이 기준금리를 4차례 올린다고 예고한 만큼 국내 대출금리가 오르면 소득이 낮은 자영업자부터 영향을 받을 것”이라고 말했다.