케미칼 등 관계사에 매각 부담…향후 가치 더해 되살 가능성도

31일 투자은행(IB)업계에 따르면 해외 PEF 운용사는 국내 회계법인에 SK증권 지분 인수 자문을 요청한 것으로 확인됐다. 아직 실사 단계는 아니지만 SK 측이 SK증권 지분 매각 절차를 진행하면 실사가 이뤄질 전망이다.

국내 PEF 운용사 중에는 SG PE, 스톤브릿지캐피탈 등이 SK증권 지분 인수 후보로 거론되고 있다. 이 중 SG PE의 전신은 베넥스인베스트먼트다. 베넥스인베스트먼트는 과거 최태원 회장의 계열사 자금 횡령에 연루된 적이 있다. 스톤브릿지캐피탈은 SK에너지의 설비 증설에 투자했으며 SK그룹 계열사를 인수한 경험이 있다.

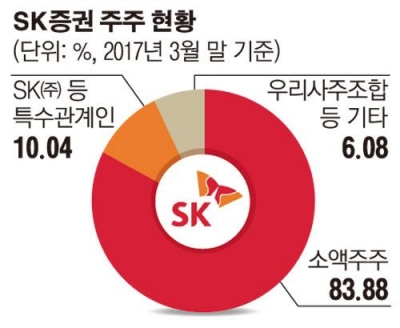

SK(주)와 특수관계인이 보유한 SK증권 지분은 10.04%다. 해당 지분의 매각 가치는 이 회사의 지난해 말 주가순자산비율(PER) 0.79배 기준 328억 원 규모다. PBR를 1배까지 높여도 매각 가치는 415억 원 수준이다. 매각이 진행 중인 이베스트투자증권의 매각 가격도 PBR 1배를 웃돌기 어려울 것으로 관측되고 있다. 상당수 중소형 PEF 운용사들이 SK증권 인수에 관심을 두는 이유다.

SK가 SK증권 지분을 매각하면서 조항을 걸지 않을 것으로 점쳐지는 이유는 파킹딜(일정기간 후 지분을 되사는 계약) 논란이 일 수 있기 때문이다. 과거 현대그룹이 오릭스PE에 현대증권을 매각하려 할 때도 파킹딜 논란 때문에 무산됐다. 문재인 정부가 주요 대기업의 일감 몰아주기를 겨냥하는 것을 고려하면 SK(주) 자회사가 아닌 관계사인 SK케미칼에 SK증권 지분을 매각하는 것도 부담이다.

IB업계 관계자는 “최 회장이 SK증권의 PE부문에 관심이 있는 것을 고려하면 SK 상호를 유지할 수 있는 PEF에 조건 없이 판 뒤 향후 가치를 더해 되살 가능성도 있다”고 말했다.

SK(주)는 2015년 8월 SK C&C와 합병했다. SK증권 지분은 SK C&C가 보유하고 있었다. 공정거래법에 따르면 일반 지주회사는 금융 자회사를 둘 수 없다. 이에 따라 SK(주)는 올해 8월 이전에 SK증권 지분을 처분해야 한다.