시멘트사 올해 정점으로 실적 하락 우세, 현대시멘트 매각 유효경쟁 성립해도 흥행할지는 미지수

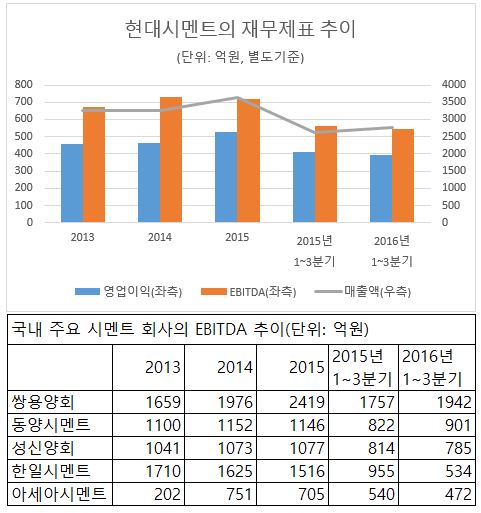

동양시멘트, 같은 기간 에비타 901억 원. 전년 동기 대비 9.6% 증가.

현대시멘트, 올해 1~3분기 에비타는 545억 원으로 지난해 같은 기간과 견줘 2.7% 하락.

시멘트 호황 끝? 낮아지는 현대시멘트 평가

국내 대표 시멘트업체의 올해 연간 실적은 호황을 맞은 2015년에 이어 성장세를 보일 전망이다. 쌍용양회공업, 동양시멘트의 경우 최근 5년 내 최대 실적을 보일 것이란 관측도 나온다.

하지만 이러한 호황은 올해가 끝일 것이란 전망이 힘을 얻고 있다. 전방 산업인 건설 경기가 금융당국의 대출 옥죄기 등의 영향으로 하락 반전할 것으로 예상되기 때문이다. 건설업으로 경제성장률을 방어하던 정부의 정책 동력도 올해를 끝으로 힘을 잃을 수밖에 없는 상황이다.

한국시멘트협회에 따르면 2015년 시멘트 국내 출하량은 5073만7000톤으로 2014년 4370만7000톤에 비해 16.1% 뛰었다. 그러나 이 같은 증가 추세는 올해를 기점으로 꺾일 것이란 전망이 우세하다. 시멘트 산업은 당분간 2014~2016년과 같은 호황을 맞기 어려울 것이란 관측이 힘을 얻는 배경이다.

현대시멘트 매각에 찬 바람이 부는 것도 이와 연관이 깊다. 호황의 끝무렵에 매물로 나온 탓에 역설적으로 평소보다 더 모진 평가를 받고 있는 것.

사모펀드(PEF) 운용사 관계자는 "현대시멘트를 들여다 보기는 하겠지만 향후 엑시트(Exit) 시점을 확신할 수는 없는 상황"이라고 말했다.

격차 커지는 시멘트 회사별 실적

시멘트 산업에서 ‘규모의 경제’가 미치는 영향이 커지는 점도 현대시멘트의 매력을 떨어뜨리는 요인이다.

올해 1~3분기 선두 시멘트 업체들의 실적은 개선됐다. 쌍용양회, 동양시멘트가 대표적이다.

하지만 중하위권 업체의 경우는 대부분 실적이 전년에 비해 하락했다. 성신양회의 올해 1~3분기 에비타는 785억 원으로 지난해 같은 기간에 비해 3.6% 줄었다. 같은 기간 아세아시멘트는 540억 원에서 472억 원으로 12.6% 줄었다.

한일시멘트의 경우 주력 사업인 드라이몰탈(물을 부으면 사용 가능한 즉석시멘트) 분야에 삼표산업 등이 뛰어들면서 경쟁이 격화된 영향을 받았다. 이 회사의 올해 1~3분기 에비타는 534억 원으로 전년 동기 대비 44.1% 하락했다.

이처럼 시멘트업계 서너 업체를 제외하고는 실적이 뒷걸음질치고 있다. 경기 하락 시기에 상대적으로 체력이 좋은 선두 업체의 시장 점유율이 증가할 수 있는 대목이다. 이 경우 시장점유율 기준 5위 업체인 현대시멘트의 경쟁력은 더 박한 평가를 받게 된다.

국내 시멘트 산업은 쌍용양회, 한일시멘트, 동양시멘트, 성신양회, 한라시멘트, 아세아시멘트, 현대시멘트 등 7개 업체가 각각 7~20% 범위 내에서 시장을 점유하고 있다.

높은 매각 가격, 부채비율도 부담

현대시멘트의 높은 매각 가격도 인수 후보자들에게는 부담이다. 이 회사의 매각 지분 규모는 1417만986주다. 5일 종가 2만3800 원 기준으로 지분 가치는 3373억 원이다.

그러나 동양시멘트, 쌍용양회, 한라시멘트의 매각 가격은 이들 회사 에비타 10배 수준에서 결정된 것을 고려하면 현대시멘트의 매각 가격은 6000억~8000억 원에서 결정될 전망이다.

삼표는 2015년 9월 동양시멘트를 7943억 원에 인수했다. 이를 고려하면 이 회사보다 현금 창출 규모가 37.3%(2015년 기준) 낮은 회사를 비슷한 가격에 사는 것은 인수 후보들에게는 부담일 수밖에 없다. 더욱이 현대시멘트의 올해 에비타는 600억 후반~700억 원 초반을 기록할 전망이지만 내년에는 이보다 낮아질 전망이다.

현대시멘트 매각주관사인 산업은행 M&A실과 하나금융투자, 삼일PwC는 이 회사의 적정 매각 가치를 에비타 10~13배수로 보는 것으로 알려졌다.

현대시멘트 인수 참여 안하는 삼표

전략적투자자(SI)의 관심도 크지 않다. 인수 후보로 거론되는 삼표그룹은 이미 현대시멘트 인수에 참여하지 않기로 결정했다. 삼표의 시멘트-레미콘 수직계열화는 동양시멘트가 생산하는 물량만으로도 충분한 상황이다.

올해 초중순에 비해 재무적투자자(FI)들의 열기도 식었다. 2014~2015년 연이어 시멘트 회사가 PEF나 국내 SI에 잇따라 매각되면서 마지막 남은 물량인 현대시멘트에 대한 관심이 컸다.

그러나 여전히 처분 제한 주식이 남아있는 점 등 복잡한 매각 구조는 걸림돌이다. 현대시멘트의 부채비율도 3분기 말 기준 884.2%로 높은 수준이다. 시멘트 산업을 장기 투자 관점에서 접근하는 인수 후보를 제외하고는 투자 관심도를 떨어뜨리는 요인이다.

이 때문에 한앤컴퍼니, 보고펀드, IMM PE 등 국내 PEF들이 현대시멘트 인수에 적극 나설 가능성은 높지 않을 것이란 관측이 제기되고 있다.

다만 한라시멘트를 보유한 글랜우드-베어링PEA가 산업재편과 덩치를 키우려는 목적으로 현대시멘트 인수 참여할 수 있다. 한라시멘트가 현대시멘트를 인수하면 단번에 업계 1위인 쌍용양회와 어깨를 견주게 된다. 이밖에 유암코도 "현대시멘트 인수를 검토하겠다"는 입장이다.

투자은행(IB) 업계 관계자는 "현대시멘트 인수와 관련 유효 경쟁은 성립할 수 있겠지만 다수의 후보가 적극 나서면서 매각 가격이 높아질 가능성은 크지 않다"고 말했다.

!["여기도 품절이라고요?"…Z세대 '뷰티 방앗간' 된 다이소, 다음 대란템은? [솔드아웃]](https://img.etoday.co.kr/crop/320/200/2105870.jpg)