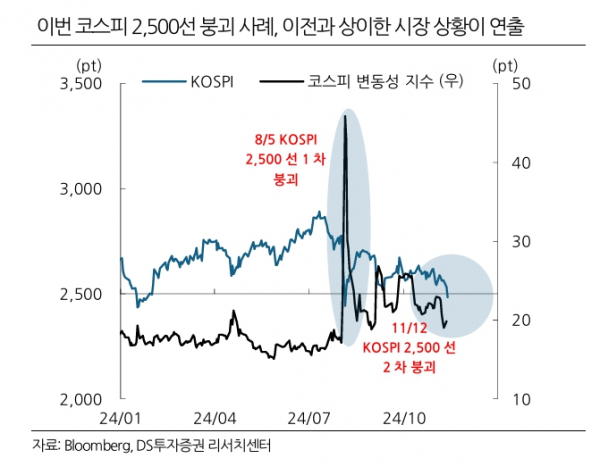

DS투자증권은 코스피 2500선 붕괴가 단기 급락이 아닌 점진적인 하락장으로 전개될 것이라고 전망했다. 하락요인도 상대적 펀더멘탈 부진에 따른 한국 증시 디메리트 심화에 기인한다고 봤다.

우지연 DS투자증권 연구원은 "8월 글로벌 급락장세와 현재의 글로벌 매크로 환경은 상이하다"며 "8월 당시에는 미 경기서프라이즈 지수는 음(-)의 국면에 위치했고, 물가, 고용, 제조업 업황 등 미 경기 하방 우려가 전반적으로 높았던 시기"라고 설명했다.

그러면서 "이 기간 신흥시장(EM) 수출국의 경기서프라이즈 지수는 양(+)의 국면에 위치한다"며 "한국 기업들에 대한 실적 전망도 낙관적으로 유지됐다. 이는 EM 수출국 경기가 미 경기 대비 우위를 보였음을 시사한다"고 덧붙였다.

우 연구원은 "코스피 2500선 2차 붕괴가 나타난 현재 국면의 EM 수출국 경기는 상대적 열위에 위치해 있다"며 "한국 기업 실적 전망도 악화를 지속하고 있다"고 분석했다.

또 우 연구원은 "코스피는 기술적 반등 후 당분간 박스권 장세를 지속할 전망"이라며 "현재 한국 증시는 대내외 불확실성 잔존과 업종 쏠림 해소로 추가 모멘텀을 이끌 주도주가 부재하며 지수 상승 동력이 약화된 상황"이라고 진단했다.

그러면서 "업종 쏠림 정도를 나타내는 코스피 업종간 1개월 수익률 표준편차는 최근 3개월 연속 하락하며 5.7%를 기록, 10년 평균 5.4%에 근접했다"며 "내수 부진으로 여타 신흥국 대비 수급 공백도 장기화될 전망"이라고 예상했다.

또 우 연구원은 "역사적인 수준의 밸류에이션과 조만간 실적 시즌 종료로 기업이익 전망 추가 하향 조정 여지가 제한적인 점은 지수 하단 지지 요인"이라고 했다.