KB증권, 투자의견 ‘매수’ 유지…목표주가 3만3000원으로 하향

KB증권은 현대제철에 대해 단기적으로 가시성 있는 모멘텀이 부재한 것으로 분석했다. 투자의견은 ‘매수’ 유지, 목표주가는 기존 3만5000원에서 3만3000원으로 하향 조정했다. 전 거래일 기준 종가는 2만5550원이다.

28일 최용현 KB증권 연구원은 “현대제철에 대해 투자의견 ‘매수’를 유지하나 목표주가를 5.7% 하향한다”며 “철강 시황 부진에 따른 낮은 공장 가동률이 계속되고, 전력 요금 인상에 따른 비용 증가를 고려해 내년 지배주주순이익 추정치를 5.1% 하향 조정한 데 기인한다”고 했다.

최 연구원은 “과거와 비교했을 때 현 주가는 밸류에이션이 매력도가 높고, 재무 구조도 개선된 상태이므로 추가적 주가 하락 폭은 크지 않을 것”이라며 “단기적으로 현대제철의 주가는 가시성 있는 모멘텀이 부재하나, 철강 수요를 진작시킬 수 있는 추가적인 중국의 부양책과 반덤핑 관련 구체화한 후속 조치가 나온다면 향후 모멘텀으로 작용할 것”이라고 했다.

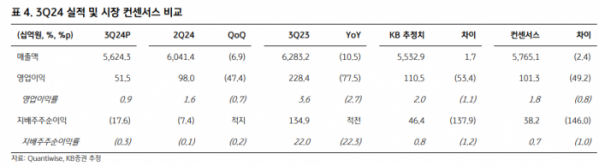

최 연구원은 “현대제철은 매출액 5조6000억 원, 영업이익 515억 원을 기록하며 영업이익 기준 컨센서스를 49% 하회했다”며 “건설 경기 부진이 이어지면서 봉형강 판매량은 122만 톤을 기록하며 전 분기 대비 26만 톤 감소했다”고 했다.

그는 “판재 판매량은 289만 톤으로 전 분기 대비 30만 톤 늘어났으나, 판가가 약 12% 하락했다”며 “수익성 측면에서는 2분기 대비 3분기 제품 가격 인하 영향으로 재고자산 손실 충당금이 370억 원 반영되면서 영업이익률이 0.9%에 그쳤다”고 했다.

최 연구원은 “올해 4분기 현대제철의 판매량은 전 분기 대비 40만 톤 늘어날 것”이라며 “스프레드는 원재료 인하분이 판가에 반영되는 영향이 있을 것”이라고 했다.

그는 “현대제철의 주주환원정책은 배당·자사주보다 차입금을 줄이는 데 무게를 둘 것이라고 예상된다”며 “장기적으로 이자비용 감소에 따른 지배주주순이익 개선을 기대한다”고 했다.