LS증권, 투자의견 ‘매수’ 유지·목표주가 8만 원으로 신규 제시

LS증권은 롯데쇼핑에 대해 주가가 회복되려면 기존 및 신규 사업의 실적 개선이 필요하다고 분석했다. 투자의견은 ‘매수’, 목표주가는 8만 원으로 신규 제시했다. 전 거래일 기준 종가는 6만3500원이다.

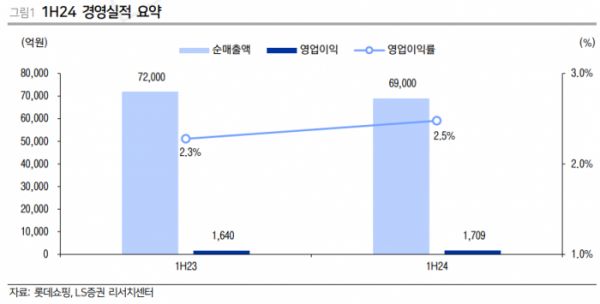

15일 오린아 LS증권 연구원은 “롯데쇼핑의 K-IFRS 연결기준 올해 3분기 총매출액은 전년 동기 대비 0.1% 증가한 5조1282억 원, 영업이익은 2.7% 감소한 1382억 원을 추정한다”며 “낮아진 시장 컨센서스에 대체로 부합하는 실적을 예상한다”고 했다.

오 연구원은 “3분기 백화점 부문 기존점 신장률은 전년 동기 수준을 추정하며, 명품과 남성·여성 패션의 부진이 이어지는 추세로 판단한다”며 “비우호적인 3분기 날씨 및 소비 환경이 작용하고 있는 모습이고, 식품과 생활 가전 위주의 성장이 지속되고 있다”고 했다.

오 연구원은 “롯데쇼핑은 11일 CEO IR Day를 통해 중장기 성장 방향과 추진 전략에 대한 내용을 공유했다”며 “지난해 CEO IR Day 행사에서 2026년 매출액 17조 원, 영업이익 1조 원을 제시한 바 있는데, 이번 행사에서는 소비 환경 변화 등을 반영해 중장기 실적 가이던스를 2026년 매출액 15조2000억 원 및 영업이익 8000억 원으로 하향 조정했다”고 했다.

그는 “더불어 부문별 2026년 영업이익 목표치가 처음으로 공유됐다”며 “연결 자회사(홈쇼핑· 하이마트·컬처웍스)의 개선과 해외 및 신사업의 개선이 두드러질 것”이라고 봤다.

오 연구원은 “소비·유행의 주기가 짧아지고 신생 브랜드가 계속해서 쏟아져 나오는 파편화 소비가 지속될 것”이라며 “이를 흡수하기 위해서는 대형 점포 위주의 운영과 끊임없는 MD 개편·변경이 필요하다”고 했다.

그는 “동남아시아 사업은 아직 전사 실적에서 차지하는 비중은 미미하다”면서도 “성장세는 양호한 모습으로 이와 관련한 실적 개선 추이를 지켜볼 필요가 있다”고 했다.

그러면서 “주가 회복을 위해서는 기존 사업부 및 신규 사업의 실적 개선의 가시성이 확보돼야 한다는 판단”이라며 “주주 친화적인 배당 정책(최소 배당금 3,500원 제시, 중간 배당금 지급 검토 등) 등이 긍정적이며 최근 몇 년간 진행해 온 구조조정 효과는 기대해 볼 수 있다”고 덧붙였다.