교보증권, 투자의견 ‘매수’ㆍ목표주가 2만5000원 유지

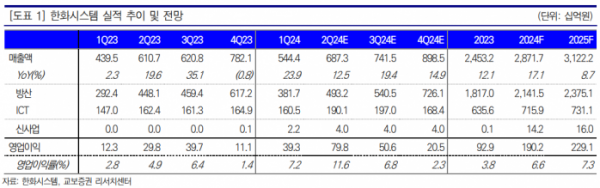

교보증권은 한화시스템에 대해 내년부터 방산 부문이 큰 폭의 실정 성장을 보일 것으로 전망했다. 투자의견은 ‘매수’, 목표주가는 2만5000원을 유지했다. 전 거래일 기준 종가는 1만7960원이다.

10일 안유동 교보증권 연구원은 “한화시스템의 3분기 매출액은 7415억 원, 영업이익 506억 원으로 시장예상치를 상회할 것”이라며 “방산 부문의 경우 정보통신체계(TICN) 4차 양산 등의 국내 사업과 아랍에미리트(UAE) 천공2(M-SAM2) 레이더 개발 매출 등의 수출 사업 등이 3분기에도 1ㆍ2분기와 비슷하게 발생할 것”이라고 했다.

다만 안 연구원은 “상반기 호실적의 원인이었던 폴란드 K2 전장 구성품 매출의 경우에는 1ㆍ2분기까지 납품이 선행돼 이뤄지며 하반기에 잡힐 매출은 급감될 것”이라며 “개발비의 경우 3분기에도 전년 대비 크지 않을 것”이라고 했다.

이어 “지난해의 경우 개발비에서 SAR위성 발사 관련 비용의 비중이 컸는데, 올해 하반기에는 발사가 따로 예정돼 있지 않기 때문”이라고 덧붙였다.

안 연구원은 “올해 UAE M-SAM MFR은 2022년 300억 원, 2023년 800억 원, 2024년 약 850억~1000억 원의 개발 매출이 인식되고, 내년부터 본격 양산 매출이 반영될 것”이라며 “사우디향 MFR의 경우 UAE와 스펙이 비슷하고 개발 기간이 짧기에 내년부터 본격 매출 기여가 기대된다”고 했다.

그는 “이에 한화시스템의 내년 매출액 내 수출 비중은 20% 이상까지 상승할 것”이라며 “폴란드 K2 전차 전장 구성품 매출 인식 역시 내년 인도될 96대와 2-1차 계약에 따른 추가 물량(K2 180대 등) 등을 감안하면 내년~내후년 다시 실적에 크게 기여할 전망”이라고 했다.