KB증권, 투자의견 ‘매수’, 목표주가 7000원으로 커버리지 개시

KB증권은 CJ CGV에 대해 올해 하반기부터 수익성을 개선하며 내년부터 흑자 전환할 것으로 전망했다. 투자의견은 ‘매수’, 목표주가는 7000원으로 커버리지를 개시했다. 전 거래일 기준 종가는 5730원이다.

5일 최용현 KB증권 연구원은 “CJ CGV는 CJ올리브네트웍스 편입, 관람객 수 증가에 따른 영업활동현금흐름 개선으로 올해 하반기부터 이자 발생부채를 줄여나가는 모습을 보일 것”이라고 했다.

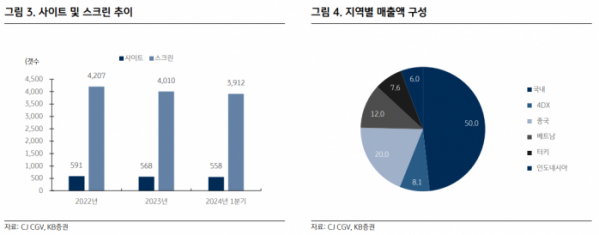

최 연구원은 “CJ CGV의 투자 포인트는 콘텐츠 질적 개선에 따른 관객 증가, 글로벌 사업의 성장, 콘텐츠 다양화·공간 사업으로 사업 확장, 고정비 레버리지와 CJ올리브네트웍스 편입을 통한 수익성 개선”이라고 했다.

그는 “콘텐츠 리드 타임이 짧아지면서 국내 박스오피스 관객 수는 올해 1억3000만 명, 내년 1억3200만 명이 예상된다”며 “해외 극장 사업은 국내보다 극장 침투율이 낮아 성장성이 높다”고 했다.

최 연구원은 “CJ CGV는 콘텐츠를 유명 아티스트의 콘서트와 팬미팅, 야구 중계로 확장하고, 공간 활용도를 높이면서 영화 외 부문 매출액 비중이 늘어날 것”이라며 “극장 산업은 고정비 비중이 높아 레버리지가 발생할 수 있고, 안정적인 현금을 창출하는 CJ올리브네트웍스가 6월부터 편입되며 수익성이 개선될 것”이라고 전망했다.

최 연구원은 “CJ CGV의 올해와 내년 예상 영업이익은 관람객 수 증가와 CJ올리브네트웍스 편입 효과로 각각 1113억 원, 1542억 원이 예상된다”며 “CJ CGV는 이자 부담이 커서 영업이익보다 지배주주 순이익이 더 중요한 지표인데, 내년부터 흑자 전환이 예상된다”고 했다.

그는 “잠재적 리스크 요인은 높은 부채 비율과 오버행 우려”라면서도 “하반기부터 이자 발생부채를 줄여나갈 것으로 예상되고, 전환사채의 전환가가 높아 오버행 가능성은 낮다”고 봤다.

!["여기도 품절이라고요?"…Z세대 '뷰티 방앗간' 된 다이소, 다음 대란템은? [솔드아웃]](https://img.etoday.co.kr/crop/320/200/2105870.jpg)