대신증권은 14일 세아베스틸지주에 대해 업황이 바닥을 통과해 성장 잠재력을 반영할 필요가 있다고 평가했다. 목표주가(3만2000원)와 투자의견(‘매수’)은 유지했다.

이태환 대신증권 연구원은 “세아베스틸지주의 올해 1분기 실적은 연결 매출 9531억 원, 영업이익 213억 원으로 컨센서스에 부합했다”며 “지난해 4분기를 저점으로 제품 판매량이 회복세에 있다”고 밝혔다.

이 연구원은 “세아베스틸은 공장 수리에 따른 일시적 가동률 하락으로 단위당 고정비용이 증가했으나 창원특수강은 원료가 상승에 따른 재고평가손실 환입 효과가 반영되며 선방했다”며 “2분기는 성수기 효과 판매량 상승, 봄철 전기요금 적용 전력비 하락, 판가 인상 스프레드 소폭 개선 등을 근거로 확실한 수익성 개선 기대가 가능하다”고 분석했다.

이어 “특수강·스테인리스(STS)강 판매량이 저점 대비 회복했으나, 연초 예상치 대비 수익성 회복 속도가 느렸던 것을 확인했다”며 “예상되는 연간 이익 레벨의 하향 조정 가능성이 있으나 업황이 우수한 반도체향 판매에 따라 만회될 수 있고 상저하고 방향성은 유지될 것”이라고 밝혔다.

이 연구원은 “자동차·기계·건설·베어링 등 전통적 수요처 외 고청정반도체·풍력발전·캐스크(CASK)·항공우주 등 신성장 밸류체인을 확장하고 있으며 현재 매출 발생 중”이라며 “2025년 사우디 STS 무계목강관 공장 준공 예정으로, 중기 실적 성장 잠재력이 높은 종목”이라고 판단했다.

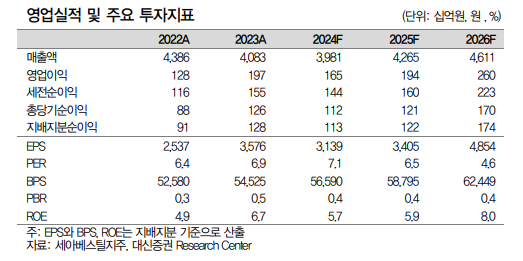

그러면서 “업황 부진으로 주가순자산비율(PBR) 0.4배 미만에 위치한 상태로, 수익성 턴어라운드 및 신사업 매출 비중 상승(2030년 27% 목표) 등을 근거로 중장기 기업가치 상승 기대감이 높다”고 덧붙였다.