메리츠증권, 투자의견 ‘매수’‧목표주가 19만 원 제시

메리츠증권이 코스맥스에 대해 2분기 성장성이 우수할 것으로 전망했다. 투자의견은 ‘매수’, 목표주가는 19만 원을 제시했다. 전 거래일 기준 종가는 15만7700원이다.

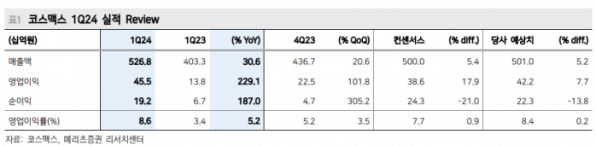

14일 하누리 메리츠증권 연구원은 “코스맥스는 올해 1분기 매출액 5268억 원, 영업이익 455억 원, 순이익 192억 원으로 기대치를 상회했다”며 “외형 성장에 따른 영업 레버리지 효과가 뚜렷했다”고 했다.

하 연구원은 “국내에서는 매출액 3154억 원, 영업이익 301억 원을 달성했다”며 “내수는 K뷰티의 해외 판매 호조, 수출은 글로벌사 대량 수주 유치가 주효했다”고 했다.

그는 “해외에서는 중국의 경우 매출액 1544억 원, 순이익 118억 원을 시현했다”며 “기저 효과와 신규 유치에 이센 합작법인(JV) 연결까지 어우러졌다”고 했다.

하 연구원은 “미국의 경우 매출액 388억 원, 순손실 138억 원을 실현했다”며 “달러 강세, 기저 영향, 선행 납품에 따르면서 본사향 이자 지급과 영업외비용 발생(코로나 보조금 환수 포함 총 80억 원)으로 순손실은 계속됐다”고 했다.

또 그는 “동남아의 경우 색조 강세로 매출은 약진했다”면서도 “외화환산손실로 이익(순이익 –44.0%)은 부진했다”고 했다.

하 연구원은 “대손상각비, 이자 비용, 기타 비용 합산이 연결 영업이익의 34%를 차지해 건전하지 않다”며 “2조 원대 매출에도 순이익률이 5%에 불과한 이유”라고 했다.

다만 그는 “제조자개발생산(ODM) 본연의 경쟁력은 증대된다”며 “수주 증가, 품목 확대, 2분기 해외 합산 순이익 흑전 가능성으로 해외법인 개선 모두 유효한바, 매수 접근을 추천한다”고 했다.

![2025 밈 총결산⋯한국인 밈 능력고사 [해시태그]](https://img.etoday.co.kr/crop/320/200/2273114.jpg)