메리츠증권, 목표주가 3만8000원으로 하향…투자의견 '매수' 유지

메리츠증권은 26일 엠씨넥스에 대해 지난해 4분기 영업이익이 시장 기대치를 하회했지만, 주가 추가 하락 리스크는 제한적이라며 목표주가를 기존 4만 원에서 3만8000원으로 하향 조정했다. 투자의견은 ‘매수’를 유지했다.

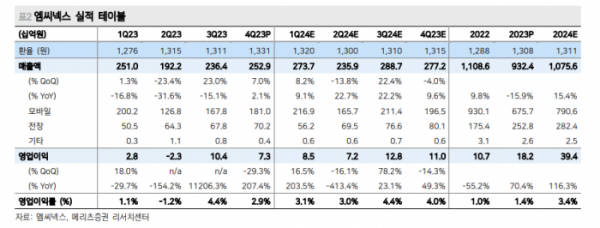

양승수 메리츠증권 연구원은 “지난해 매출액(2529억 원)은 시장 컨센서스를 5.0% 상회했지만 영업이익(73억 원)은 17.9% 하회했다”며 “갤럭시S24 조기 생산과 폴디드줌 구동계 진입이 전사 매출 성장을 견인했지만, 고환율로 인한 전장 사업부 수익성 둔화 영향으로 기대 이하 영업이익을 기록했다”고 분석했다.

양 연구원은 “올해 1분기 매출액은 직전 분기 대비 8.2% 증가한 2737억 원, 영업이익은 16.5% 늘어난 85억 원을 전망한다”며 “국내 S시리즈 밸류체인 업체들 동향을 종합했을 때, 2월까지는 S시리즈향 생산 물량이 높게 유지되는 것으로 파악된다”고 내다봤다.

이어 “A3시리즈 카메라모듈 모델과 A시리즈 광학 이미지 안정화(OIS) 수주에 성공, 모바일 사업부의 추가적 매출 성장이 기대된다”면서도 “전장사업부의 경우 신차 출시 전 재고조정 구간에 진입함에 따라 부진한 실적이 예상된다”고 설명했다.

그러면서 “모바일 사업부의 실적이 올라온 시점에서 전장사업부의 수익성이 둔화된 점은 아쉽다”며 “모바일의 이익 개선에 전장사업부의 매출 확대가 더해지는 하반기부터 본격적 수익 창출 구간 진입이 예상되기 때문에 매수 접근이 유효한 시점”이라고 덧붙였다.