신한투자증권, 투자의견 ‘매수’ 유지…목표주가 3만7000원으로 상향

신한투자증권이 SK디앤디에 대해 분할 후 신설법인의 가치가 최소 4000억 원 이상일 것으로 전망했다. 투자의견은 ‘매수’ 유지, 목표주가는 기존 3만4000원에서 3만7000원으로 상향 조정했다. 전 거래일 기준 종가는 3만7000원이다.

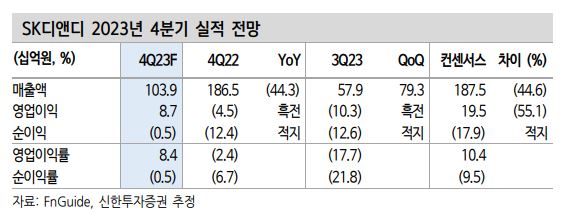

13일 박광래 신한투자증권 연구원은 “4분기 실적은 매출액 1039억 원, 영업이익 87억 원(흑자전환)으로 시장 기대치를 하회할 전망”이라며 “3분기 때와 비슷하게 인도 시점에 영업수익이 인식되는 프로젝트가 4분기에는 없을 전망”이라고 했다.

박 연구원은 “진행률 기준으로 수익이 인식되는 프로젝트들에서는 초반 고정비 부담에 전사 기준으로 한 자릿수 영업이익률을 기록할 가능성이 크다”며 “절대적인 매출과 영업이익 규모는 지난해 2~3분기 수준을 기록할 가능성이 크다”고 했다.

그는 “당초 올해 4분기에 연료전지 프로젝트 1개 정도가 인도 완료되며 1000억 원 이상의 매출 인식이 가능할 것으로 추정했다”며 “프로젝트의 중단이 아닌 내년 중으로 인도 시점 연기이기 때문에 장기적 관점에서 동사의 펀더멘털(기초체력) 악화는 크게 없을 것”이라고 했다.

박 연구원은 “SK디앤디와 에코그린으로의 분할 전 마지막 분기 실적이 시장 기대치를 하회할 수 있다는 점은 다소 아쉬운 대목”이라면서도 “SK디앤디의 에너지 사업의 성장성에 투자하는 사람들에게는 에너지 관련 회사로 받을 수 있는 밸류에이션 리레이팅 가능성과 분기 실적 변동성의 일부 완화 측면에서 그리 중요한 이슈가 아니다”라고 했다.

그는 “분할 후 신설법인은 2000억 원 규모의 자본을 갖추게 된다”며 “에너지 관련 디벨로퍼 국내 상장사가 주가순자산비율(PBR) 2배 이상의 밸류에이션 평가를 받는 점을 감안하면, 미래 실적이 아닌 현재의 순자산 가치만으로도 최소 4000억 원 이상의 가치를 인정받아야 한다”고 했다.

이어 “여기에 부동산 사업 가치를 더하면 시가총액 8000억 원 이상까지의 주가 상승 여력은 존재한다”고 덧붙였다.