메리츠증권이 펄어비스에 대해 내년에도 적자가 확대될 것으로 전망했다. 투자의견은 기존 ‘매수’에서 ‘중립’으로, 목표주가는 기존 6만8000원에서 4만 원으로 하향 조정했다. 전 거래일 기준 종가는 4만7550원이다.

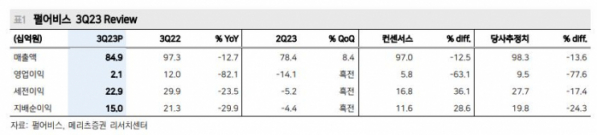

10일 이효진 메리츠증권 연구원은 “펄어비스의 3분기 연결 매출과 영업이익은 각각 849억 원, 21억 원으로 기대치를 크게 하회했다”며 “2분기 실적발표 당시의 역주행으로 일간활성화이용자수(DAU)는 65% 증가했으며 매출 증가세 또한 이와 유사하다”고 했다.

이 연구원은 “매출은 직전 분기 대비 28% 증가하며 전년 동기 대비 감소세가 유지된 것으로 추정된다”며 “9월 이후 스팀 접속자는 상반기 대비 20% 높은 수준을 기록하는 점을 감안하면 부진한 수익”이라고 했다.

이 연구원은 “2014년 12월 ‘검은사막’ PC를 출시해 2018년 2월 같은 게임의 모바일 버전을 출시한 후 펄어비스의 신작은 전무했다”며 “8월 컨퍼런스콜을 통해 ‘붉은 사막’의 올해 하반기 완료와 내년 출시 가능 여부에 대한 수정 사항이 없었고, 9월 더빙 중인 것으로 파악됐으나, 3개월 만에 완료 시기를 또 한 번 늦췄다”고 했다.

그는 “‘붉은사막’의 출시 시기가 2025년 이후로 연기되며 내년 적자 확대는 불가피해 보인다”며 “현재 펄어비스의 현금은 2500억 원이며 올해 7월, 3년 전 저금리(2.52%)로 빌린 1500억 원 규모의 사채 만기가 돌아온다”고 했다.

그러면서 “이를 포함한 차입금은 3000억 원이며 보유 현금을 초과한다”며 “신작은 6개 분기 이후 출시가 예상되며 재무 구조는 빈약해지고 있다”고 덧붙였다.

이 연구원은 “높아진 콘솔 보급률과 공개된 콘텐츠가 게이머 기대를 하회한 점이 없어 출시 후 성과는 긍정적”이라면서도 “나오지 않는다면 의미가 없다”고 했다.

그는 “높아진 금리는 투자자들이 오래 기다릴 수 없는 환경을 만들고 차입금 롤오버 시 높아질 이자 부담을 의미한다”며 “회사의 계획은 신뢰를 잃었고, 적극적인 콘텐츠 공개를 통한 어필이 없다면 당분간 주가 모멘텀은 부재하다”고 했다.