일본, 1.1조 달러로 세계 최대 미국채 보유국

EUㆍ호주 국채 투자 日자본, 본국 회귀

국채 금리 하락, 기준금리 인하 부추겨

내년 하반기 주요국 증시에 순풍 관측

일본의 마이너스 금리 정책이 수개월 안에 종료될 것이라는 전망이 나왔다. 이는 곧 미국 국채 금리의 하락으로 이어지는 한편, 연방준비제도(Fedㆍ연준)의 기준금리 인하 명분이 된다.

대표적 안전자산 가운데 하나인 미국 국채에서 빠져나온 투자금이 내년 하반기 주요국 증시에 활력을 불어넣을 것이라는 분석도 조심스럽게 흘러나온다.

22일(현지시간) 블룸버그통신은 산하 조사기관 ‘블룸버그 마켓 라이브 펄스(Markets Live Pulseㆍ이하 MLIV 펄스)’ 설문조사를 바탕으로 이같이 전하고 “일본의 마이너스 금리 종료는 미국 국채 금리에 타격(Suffer)을 줄 것”이라고 보도했다.

이어 “미국채 금리 하락은 곧 연준의 금리 인하 명분이될 것”이라고 분석했다.

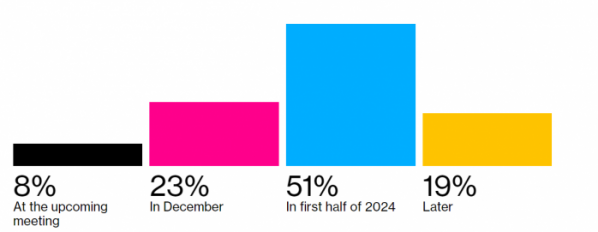

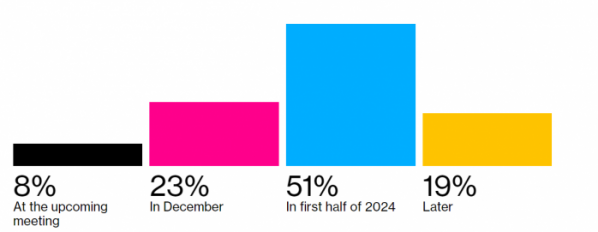

블룸버그 MLIV 펄스는 16~20일 월가를 비롯해 주요국 통화 및 금융 전문가 315명을 대상으로 설문조사를 벌였다. 이들 가운데 51%는 “일본은행(BOJ)이 그동안 이례적으로 고수해온 마이너스 금리 정책을 2024년 상반기 해제할 가능성이 크다”고 답했다.

앞서 일본은 2016년부터 마이너스 금리 시대를 열었다.

물가가 정체기에 오래 머물면서 화폐가치의 변동은 사실상 ‘제로’였다. 물가가 오를 경우(돈의 가치가 하락할 경우) 은행 금리를 끌어올려 화폐 가치를 키운다. 그러나 10년 넘게 정체된 일본 물가 탓에 BOJ는 금리 인상을 꿈도 꾸지 못했다.

그러나 신종 코로나바이러스 감염증(코로나19) 팬데믹(전염병 대유행)과 미ㆍ중 무역분쟁, 우크라이나 전쟁 등을 겪으면서 상황이 달라졌다. 글로벌 주요국이 인플레이션에 직면했고, 일본도 예외는 아니었다.

먼저 주요 국가가 진영 논리로 갈리면서 수입처 다변화 정책이 붕괴했다. 물건을 살 수 있는 국가가 감소한 것. 이는 곧 수입 원료의 가격 상승으로 이어졌다.

결국, 일본에서도 소폭이지만 물가상승이 시작됐다. 돈의 가치가 하락하자 엔저 현상이 심화했다. 엔ㆍ달러 환율은 23일 장 초반 일시적으로 150엔을 넘었다. 이에 일본은행은 하락한 엔화 가치를 끌어올리기 위해 ‘마이너스’였던 금리 인상카드를 만지작거리기 시작했다고 블룸버그는 전했다.

일본은행 정책 전환 전망으로 23일 일본 국채 10년물 금리는 장중 한때 0.855%로 2013년 7월 이후 10년 만의 최고치를 기록했다. 그러나 최근 5%를 넘나드는 미국 국채와 비교해 20% 수준에 불과하다. 여전히 상승 여력이 존재한다는 의미다.

일본이 금리를 올리면 상대적으로 ‘안전자산’으로 분류된 미국 국채 금리가 타격을 입는다.

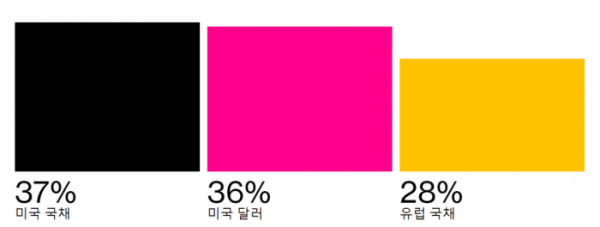

미국 재무부 자료에 따르면 미국 국채를 가장 많이 보유한 외국인은 일본 투자자다. 2023년 8월 말 기준, 이들이 거머쥔 국채만 1조1000억 달러(약 1490조 원)에 달한다. 우리나라 1년 예산의 2.5배에 육박한다.

블룸버그는 이를 바탕으로 “일본이 금리를 올리면 미국 국채에 투입된 투자금이 본국 회귀를 시작할 수 있다”라며 “이례적으로 정점을 찍고 있는 미국 국채 금리에 영향을 줄 것”이라고 분석했다.

미국 국채 금리 하락은 곧 연준 기준금리 인하의 명분이 된다.

블룸버그 MLIV 펄스 조사에 따르면 응답자 대부분은 일본의 금리가 1%대에 이를 것으로 전망했다.

웨스트팩은행의 금융전략 책임자인 마틴 웨튼은 “일본은행의 (금리)정책 변화는 일본에서의 투자 수익률을 더 매력적으로 만들 수 있다”고 말했다.

일본의 금리 인상과 더불어 한풀 꺾인 미국의 국내총생산(GDP) 성장세가 추가되면 연준의 기준금리 인하도 가시권에 접어들 것으로 관측된다.

미국 상무부는 26일 3분기 GDP를 발표할 예정이다. 4분기에도 GDP 상승세는 지속할 것으로 전망되나 성장세는 한풀 꺾일 것이라는 게 미국 금융전문가들의 공통된 전망이다. 이 역시 기준금리 인하를 부추길 명분이 된다.

CNN은 “연준이 2022년 3월 이후 11차례나 인상을 단행해 금리가 22년 만에 최고 수준”이라며 “GDP 증가율이 꺾이고 물가상승률이 2% 미만일 때 연준이 금리를 낮출 수 있는 명분이 발생한다”고 설명했다.

동시에 내년 상반기 중 금리 인상이 중단되고 하반기부터 내림세로 전환할 것이라는 전문가들의 견해를 전했다.

한편 미국의 소매판매는 9월 기준 ‘6개월 연속’ 증가세다. 같은 달 산업생산은 약 5년 만에 최고 수준으로 증가했다. 수요가 정체된 가운데 생산이 증가하면 자연스레 물가는 하락할 가능성이 크다. 물가를 잡기 위해 끌어올린 기준금리의 역할도 감소하는 셈이다.

CNN은 “GDP 성장률이 둔화하겠지만, 미국 경제는 올해 말까지 성장세를 지속할 것”이라며 “일부 투자자는 올 연말 주가 랠리(stock rally)를 예상한다”고 밝혔다.