키움증권, 투자의견 ‘매수’·목표주가 9만원 유지

(출처=키움증권)

키움증권은 12일 삼성전자에 대해 메모리 반도체 가격 반등과 HBM3의 판매가 본격화하는 현 시점을 삼성전자에 대한 비중 확대 적기로 판단한다며 투자의견 ‘매수’, 목표주가 9만 원을 유지했다.

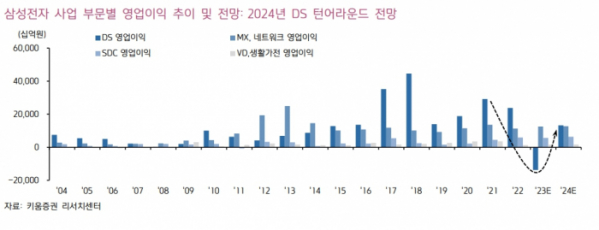

박유악 키움증권 연구원은 “3분기 실적이 매출액 67조 원(+12%QoQ)와 영업이익 2조4000억 원(+259%QoQ)으로 잠정 발표되며, 당사의 예상치 및 시장 컨센서스를 상회했다”며 “매출액의 경우 당사 추정치에 대체로 부합하는 모습을 보였지만, 영업이익은 SDC와

MX 부문의 호조 영향으로 당사 추정치를 상회했다”고 밝혔다.

박 연구원은 “4분기 실적은 매출액 67조1000억 원(flat QoQ)과 영업이익 4조1000억 원(+69%QoQ)으로, 전분기 대비 큰 폭의 수익성 개선을 이룰 전망”이라며 “메모리 반도체의 수익성 개선이 DX 부문의 계절적 비수기 영향을 상쇄시킬 것이라는 판단이다”라고 분석했다.

그러면서 “4분기 D램은 판매량과 가격이 각각 +7%QoQ와 +9%QoQ 상승하며 영업이익 1조 원(영업흑자 전환)이 예상되며, 분기 후반 가격 반등이 추가 발생될 경우 재고자산평가손실에 대한 환입 규모가 더욱 커지며 영업이익에 긍정적으로 작용할 것이다”라고 내다봤다.

이어 “낸드는 판매량과 가격이 각각 +17%QoQ와 +11%QoQ 상승하며, 전분기 대비 영업적자 폭이 크게 축소될 것으로 보인다”고 했다.

![2025 밈 총결산⋯한국인 밈 능력고사 [해시태그]](https://img.etoday.co.kr/crop/320/200/2273114.jpg)