삼성증권이 에코프로비엠에 대해 단기간 실적 개선 동력이 부재한 것으로 전망했다. 투자의견은 ‘중립’ 유지, 목표주가는 기존 33만 원에서 28만 원으로 하향조정했다, 전 거래일 기준 종가는 26만1500원이다.

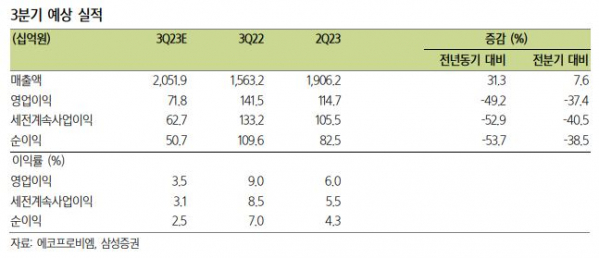

26일 장정훈 삼성증권 연구원은 “매출 2조 원, 영업이익 718억 원으로 시장 예상치(매출 2조 원, 영업익 1096억 원) 대비 크게 하회할 것”이라며 “영업이익률은 3.5%로 예상되는데, 이는 2019년 4분기(1.1%) 이후 가장 낮은 수준에 해당한다”고 했다.

장 연구원은 “판가는 2분기 대비 원‧달러 환율이 우호적이었으나, 전 분기 대비 두 자리 중반대 % 수준으로 떨어진 것으로 추정된다”며 “출하도 삼성SDI향 전동공구 부진과 SK온 통한 유럽 고객사 물량 둔화 영향 등을 고루 받으면서 2분기 대비 감익 폭이 당초 100억 원대에서 300억 원대 이상으로 커질 수밖에 없었을 것”이라고 했다.

그는 “올해와 내년 실적 전망치를 하향 조정한다”며 “올해는 매출 8조2000억 원에 영업익 4281억 원, 내년은 매출 10조 원에 영업익 8216억 원을 예상하는데, 이는 영업이익 기준 기존 추정 대비 각각 17%, 7% 내린 것”이라고 했다.

장 연구원은 “전년 대비 출하 증가율은 40% 수준을 예상한다”면서도 “판가에 영향을 미치는 메탈 가격은 당분간 우상향보다 우하향의 가능성이 커져 내년 연간 판가는 올해 대비 5% 하락할 것을 가정한다”고 했다.

그는 “현 주가는 기존 2분기 실적 리뷰 시점(지난달 3일 종가 39만 원) 대비 33% 조정받은 상황”이라며 “그런데도 ‘중립’ 의견을 유지하는 것은 단기간 실적 모멘텀(동력)을 기대하기 어렵고 실적 하향에 따라 밸류에이션(올해 예상 주가수익비율(PER) 98배, 내년 48배) 역시 편하지 않기 때문”이라고 했다.

!["여기도 품절이라고요?"…Z세대 '뷰티 방앗간' 된 다이소, 다음 대란템은? [솔드아웃]](https://img.etoday.co.kr/crop/320/200/2105870.jpg)