금융硏 '기업부채 리스크와 여신 건전성 추정' 보고서

10일 이지언 한국금융연구원 선임연구위원은 '기업부채 리스크와 여신 건전성 추정' 보고서를 통해 이같이 밝혔다.

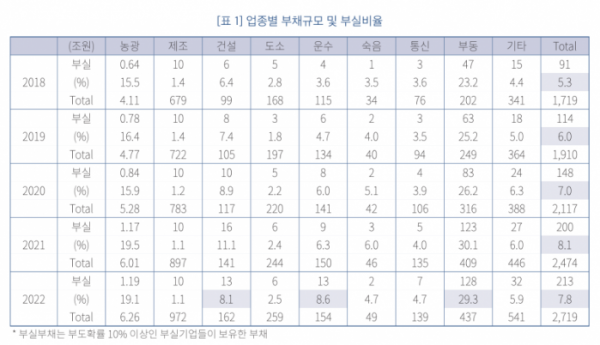

이 선임연구위원은 코스피·코스닥·코넥스·외감법인 중 비금융 기업 3만5000여개를 분석해 부도 확률이 10%를 초과하는 기업을 부실기업으로 정의했다. 그 결과 분석 대상 기업의 총부채는 2018년 1719조 원에서 지난해 2719조 원으로 연평균 12% 증가했다.

반면 부실기업 부채는 같은 기간 91조 원에서 213조 원으로 연평균 24% 늘어 증가 속도가 더 빨랐다. 최근 5년간 부실기업 부채가 기업 부문 총부채에서 차지하는 비중도 지난 2018년 5.3%에서 지난해 7.8%로 커졌다.

2022년 말 기준 농립어업광업을 제외하면 업종별 부실기업 부채비율은 부동산업이 29.3%로 가장 높았고, 운수업(8.6%)과 건설업(8.1%)의 부실도 컸다.

부동산은 주택거래 감소와 주택가격 하락으로 임대 및 중개업 수익성이 악화했다. 프로젝트파이낸싱(PF) 부실로 일부 개발 및 시행업의 재무 건전성이 악화된 것으로 나타났다.

건설업 역시 주택시장 침체와 부동산 PF 및 브릿지론 부실 우려로 실적이 부진했고, 저조한 아파트 분양과 원자재 가격 상승으로 어려운 상황이다.

운수업은 글로벌 공급망 문제로 해운 및 항공화물은 호황이었지만, 여객운수 실적이 매우 저조했다. 지난해엔 여객운수 수요가 회복했으나 경기 둔화로 화물운송 실적이 악화했다.

이 선임연구위원은 기업 부도 확률을 바탕으로 업종 부도 확률을 계산한 뒤 이를 국내 은행·저축은행 대출 포트폴리오에 적용했다. 그 결과 부실 대출을 총기업 대출로 나눈 신용위험은 지난 2019년 감소한 이후 2020∼2021년 크게 늘었으며, 2022년에도 그 수준이 지속됐다.

지난해 말 기준으로 업권별 자기자본 대비 신용위험액(부실 대출) 비율을 비교하면 국내은행(11.8%)보다 저축은행(18.8%)이 더 컸다.

이 선임연구위원은 "손실 부담 능력 면에서 국내은행에 비해 저축은행의 자본확충 필요성이 상대적으로 높은 것으로 판단된다"고 밝혔다.

!['당'에 빠진 韓…당 과다 섭취 10세 미만이 최다 [데이터클립]](https://img.etoday.co.kr/crop/320/200/2294883.jpg)