금투사, 높은 공실률에 잇단 손절…위험 노출액 절반이 미국·사무실

#미국의 부동산 투자사인 RXR. 뉴욕시 맨해튼에 있는 33층짜리 업무용 건물을 담보로 빌린 2억4000만 달러(약 3200억 원)의 대출 만기가 다가왔지만 이를 재융자하겠다는 은행이 없자 디폴트 상황에 내몰렸다.

#채무불이행(디폴트) 위기에 놓여 있는 중국 대형 부동산 개발업체 비구이위안. 이 업체가 보유한 부채 가운데 이자가 발생하는 부채는 2579억 위안(46조6000억 원)이다. 이 가운데 1087억 위안이 12개월 이내에 만기를 맞는다.

‘황금알을 낳는 거위’로 불렸던 해외 부동산이 ‘미운 오리’ 신세로 전락하고 있다. 금융투자회사들이 투자한 상업용 부동산은 물론 공모 펀드를 통한 해외 부동산 투자까지 위험에 노출됐다. 오피스 수요가 줄며, 공실률이 높아졌기 때문이다. 자금 회수(엑시트·exit) 리스크가 현실화하면서 시장에서는 또 하나의 금융리스크 트리거(방아쇠)가 될 수 있다는 우려가 나온다.

10일 금융투자협회에 따르면 이달 6일 기준 해외부동산 펀드(공·사모 합산) 설정 원본 규모 76조3854억 원으로 집계됐다. 5년 전인 2018년 39조4672억 원보다 90% 이상 증가한 규모다. 해외부동산펀드 설정액은 해마다 몸집을 불리며 2020년 60조 원, 2022년 70조 원을 돌파했다.

‘개미(개인투자자)’들은 걱정이다. 해외 부동산 공모 펀드 수익률 악화하고 있어서다. 펀드평가사 에프앤가이드에 따르면 연초 이후 해외 부동산 공모 펀드 수익률은 평균 0.71%로 조사됐다. 2021년 해외 부동산 공모 펀드 평균 수익률(16.24%)보다 약 96% 급감한 수준이다. 지난해 해외 부동산 공모 펀드 수익률은 0.55%로 2018년 이후 가장 낮았다.

국내 금융투자사들은 해외 상업용 부동산 걱정에 밤잠을 설친다. 월스트리트저널(WSJ)은 부동산 담보 채권 등 상업용 부동산과 관련된 자산 및 간접 대출 등을 합하면 미국 은행의 상업용 부동산에 대한 총 노출액은 3조6000억 달러(약 4800조 원)에 달할 것으로 봤다.

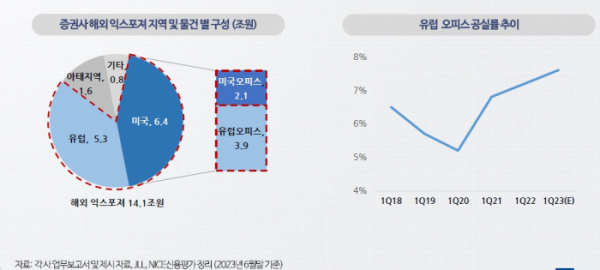

나이스신용평가에 따르면 2분기 말 기준 증권사들의 해외 부동산금융 익스포저는 14조1000억 원이다. 관련 시장 위축이 지속됨에 따라 상반기 만기 도래 예정이었던 2조6000억 원 중 약 90%가 만기 연장됐다. 해외 부동산 익스포저의 경우 대부분이 미국과 유럽 지역 오피스 투자 형태로 구성됐는데, 나신평은 그 규모를 6조 원으로 추산했다. 한국신용평가에 따르면 전체 해외부동산 익스포저의 약 48%가 미국이고, 영국을 포함한 유럽의 비중이 약 33%로 높다. 용도별 비중으로는 오피스(52%)가 높고, 호텔 등 숙박시설도 16%로 높은 편이다.

증권사들은 해외 부동산 투자손실 등으로 2분기 순이익이 크게 감소했다. 올해 2분기 국내 60개 증권사의 순이익은 1조473억 원으로 지난 1분기 대비 72.9% 감소했다. 부동산 프로젝트파이낸싱(PF) 등 해외 대체투자 손실에 따라 펀드 수익은 6863억 원 감소했다. 대형 증권사의 자기자본 규모 대비 해외 부동산금융 관련 익스포저 부담은 21%, 중소형사는 10% 수준이다. 자본력 및 해외 딜 소싱에서 상대적 우위에 있는 대형사의 양적 부담이 큰 것으로 파악된다.

이지스자산운용은은 수익성 추가 악화를 막기 위해 독일 트리아논 빌딩 매각을 추진하고 있다. 하나증권도 이지스자산운용이 ‘이지스글로벌부동산투자신탁229호’에 담은 독일 트리아논 빌딩에 약 1350억 원의 자금을 댔다가 손실 위험에 처했다. 미래에셋 계열 멀티에셋자산운용은 집합투자재산평가위원회를 열고 홍콩 골딘파이낸셜글로벌센터 빌딩에 대출하기 위해 조성한 펀드 자산의 80∼100%를 상각하기로 했다. KB증권은 런던 섀프츠베리애비뉴 오피스빌딩 투자금의 60%를 상반기에 손실처리한 것으로 전해진다.

이예리 나신평 선임연구위원은 “익스포저 회수가 이뤄져야 하는 시점까지 자산가격이 회복되지 못하면 회수 시점에 손실이 크게 인식될 수 있다”며 “실제 증권사가 감내해야 할 최종 손실규모는 현재 건전성 지표와 손실인식규모에서 나타나는 수준보다 훨씬 클 수 있다”고 우려했다.

한신평은 “국내 증권사가 투자한 해외부동산 익스포저의 경우 후순위성 투자 비중이 높고 대주단으로서의 통제력이 상대적으로 크지 않아 매각 시점 혹은 리파이낸싱 시점의 자산가치 하락 수준에 따라 손실률이 확대될 수 있다”고 경고했다.