한국투자증권이 PI첨단소재에 대해 하반기에는 매출액 반등이 이어질 것으로 전망했다. 투자의견은 ‘매수’ 유지, 목표주가는 기존 5만2000원에서 4만4000원으로 하향조정했다. 전 거래일 기준 종가는 2만9350원이다.

7일 김정환 한국투자증권 연구원은 “지난해 말부터 급격하게 감소한 연성인쇄회로기판(FPCB)과 방열시트용 폴리이미드(PI) 필름 판매량이 1분기 업황이 바닥을 찍고 회복했음에도, 회복의 강도가 예상보다 약해 탄력적인 주가 반등이 나오지 않았다”면서도 “산업 내 PI필름 재고 자체는 충분히 소진된 것으로 확인돼 매수의견을 유지한다”고 했다.

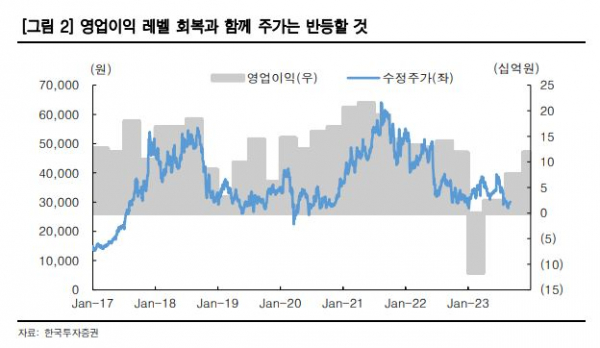

김 연구원은 “이익 증가율이 기존보다 낮아진 점을 감안해 목표주가를 15% 하향한다”며 “내년 매출액 추정치는 기존 3360억 원에서 2830억 원으로 16% 줄였고, 영업이익 추정치는 26% 하향한다”고 했다.

그는 “실적이 모든 애플리케이션에서 매출액이 사상 최대였던 2021년 수준보다 저조하다”면서도 “당시보다 다양해진 적용 제품과 늘어난 생산능력, 퀄 진행 중인 유기발광다이오드(OLED) 기판용 바니시와 반도체 공정용 감광성 폴리이미드(PSPI) 등이 PI 시장 성장률 전망치와 밸류에이션을 상향시킬 것”이라고 했다.

김 연구원은 “3분기 추정 실적은 매출액 637억 원, 영업이익 76억 원”이라며 “가동률은 70% 내외로 반등할 것”이라고 했다.

그는 “PI첨단소재와 대만 타이마이드(Taimide)의 재고금액은 작년 하반기 고점을 찍고 내려오면서 충분히 PI필름 재고 조정이 이뤄진 것”이라며 “PI필름을 구매하는 방열시트와 연성동박적증판(FCCL) 업체들의 재고도 3년간 최저 수준까지 떨어진 상태”라고 했다.

이어 “하반기 아이폰 신모델 출시와 낮은 PI필름 재고로 인한 PI첨단소재의 매출액 반등은 필연적”이라고 덧붙였다.