키움증권이 천보에 대해 본격적인 실적 개선은 내년부터일 것으로 전망했다. 투자의견은 ‘매수’ 유지, 목표주가는 기존 30만 원에서 27만 원으로 하향조정했다. 전 거래일 기준 종가는 19만2600원이다.

3일 권준수 키움증권 연구원은 “올해 2분기 실적은 매출액 484억 원, 영업이익 18억 원으로, 시장 컨센서스(전망치)를 하회할 전망”이라며 “인산리튬(LiPO2F2)을 중심으로 한 2차전지 소재 부문의 경우 상반기 중국 시장의 공급과잉에 따라 판매량이 평년 수준 대비 감소한 것으로 보인다”고 했다.

권 연구원은 “IT 업황 부진으로 전자소재 부문 매출도 전 분기에 이어 부진한 것으로 파악된다”면서도 “전분기 대비 출하량이 증가해 기존에 높은 제조원가로 생산된 재고가 상당 부분 소진된 것으로 파악되는 점은 긍정적인 부분”이라고 했다.

권 연구원은 “3분기 실적은 매출액 687억 원, 영업이익 58억 원을 기록할 전망”이라며 “2분기를 저점으로 3분기부터 점진적인 실적 개선이 예상된다”고 했다.

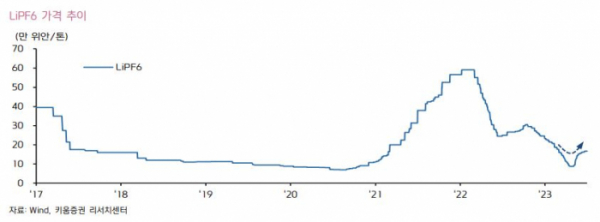

그는 “올해 하반기 중국 전기차 시장 회복 및 LiPF6 가격 반등(5~6월)에 따른 판가 상승이 예상됨에 따라 판매량과 판가가 모두 상승할 것”이라며 “3분기부터 주력 제품인 P 전해질(1000톤/년)과 첨가제(VC/FEC, 각 5000톤/년)의 증설 물량이 일부 출하될 것으로 예상되며, 중국 외 지역에 대한 판매도 늘어날 것으로 기대되기 때문”이라고 했다.

다만 권 연구원은 “중국 내 여전히 높은 배터리‧소재 재고는 부담으로 작용할 전망”이라며 “증설에 따른 고정비 부담의 지속과 전자소재 부문의 부진한 실적이 3분기까지 이어질 것으로 예상되는 점은 수익성 개선의 한계 요인이 될 것”이라고 봤다.

권 연구원은 천보가 내년부터 본격적인 성장세에 돌입할 것으로 전망했다.

그는 “전기차 시장 업황 개선, 생산능력(CAPA) 증설, 고객사 확대가 모두 기대된다”며 “공격적인 CAPA 증설, 중국 외 지역으로의 본격적인 제품 출하, 전해질‧첨가제의 중요성 증대, 신공법 및 저가 원료 투입을 통한 뚜렷한 수익성 개선이 가능할 전망”이라고 했다.

![[집땅지성] '제2의 용산' 광운대역세권 개발…10년 뒤 얼마나 오를까?](https://img.etoday.co.kr/crop/320/200/2107824.jpg)