대신증권, 투자의견 ‘매수’ 유지…목표주가 24만원 상향조정

대신증권은 28일 현대글로비스에 대해 1분기를 저점으로 2분기 견고한 실적 성장이 전망된다며 투자의견 ‘매수’를 유지하고, 목표주가를 기존 22만 원에서 24만 원으로 9% 상향조정했다.

양지환·이지니 대신증권 연구원은 “최근 현대차와 기아 주가는 견고한 실적에 기반한 상승흐름이 이어지고 있고, 동사 또한 2분기 실적 발표 이후 1분기 실적 저점에 대한 확신을 갖게 될 것”이라며 “하반기 완성차 업체들의 실적 컨센서스 상향 시 동사에 대한 투자심리 또한 개선이 예상된다”라고 했다.

그러면서 “언제 주가가 상승해도 이상하지 않을 낮은 밸류에이션 수준은 성장에 대한 기대감이 더해 질 경우 적정 Multiple 상향 요인으로 작용 가능할 전망”이라고 평가했다.

대신증권은 2분기 현대글로비스의 실적은 매출액 6조7031억 원(-2.3% yoy), 영업이익 4332억 원(-3.4% yoy), 지배순이익 3059억 원(+0.6% yoy)으로 전망했다.

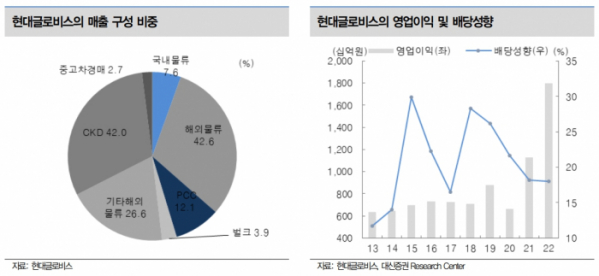

두 연구원은 “2분기 현대차와 기아의 완성차 수출은 전년동기대비 각각 15% 내외의 증가세를 기록할 전망이며, 해외 공장 판매량도 5~10%의 증가가 전망된다”며 “완성차 수출량 및 해외공장 판매량 증가는 동사의 완성차해상운송(PCC)와 반조립제품(CKD)사업, 그리고 기타해외물류부문의 매출 성장으로 이어질 전망”이라고 내다봤다.

또 “최근 언론에서 회자된 신사업은 당장의 실적과는 무관하지만, 성장에 대한 기대감을 갖게 하기에 충분하여 동사의 밸류에이션 멀티플(Valuation Multiple) 상향요인으로 작용한다”며 “현대차의 인증 중고차 사업 진출은 동사의 사업 영역과는 별개(현대차는 소매, 동사는 도매)로 위협요인은 아니라는 판단이다”라고 했다.

![[집땅지성] '제2의 용산' 광운대역세권 개발…10년 뒤 얼마나 오를까?](https://img.etoday.co.kr/crop/320/200/2107824.jpg)