8일 한국투자증권은 롯데리츠에 대해 상장 리츠 중 가장 고통스러운 리파이낸싱을 겪은 후 성장 전략을 수립 중인 롯데리츠를 적극 편입할 때라며 투자의견 매수와 목표주가 5200원을 유지했다. 전 거래일 기준 현재 주가는 3980원이다.

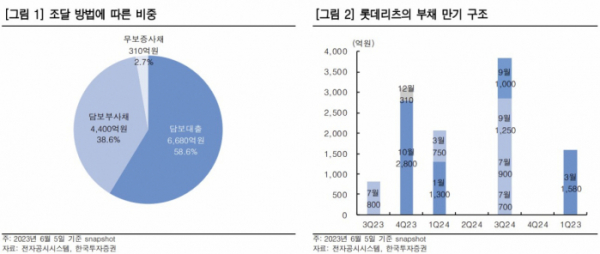

강경태 한국투자증권 연구원은 "길고 험난했던 첫번째 리파이낸싱 사이클이 끝나가고 있다. 지난해 7월 1700억 원 규모 제1회 담보부사채로 시작된 롯데리츠의 리파이낸싱은 올해 12월 310억 원 규모 제2회 무보증사채를 끝으로 마무리된다. 연 3%대 미만 Debt Finance(이하 부채조달) 내역이 장부에서 사라진다는 의미"라고 했다.

리파이낸싱으로 인한 가중평균 부채조달 금리 상승세는 멈췄다는 것이다. 지난 5일 잔액 기준 가중평균 부채조달 금리는 연 5.13%(변동금리 담보대출 3개월 CD금리 연 3.70%로 가정)다. 오는 7월 말부터 시작되는 두 번째 사이클은 현재 가중평균 금리 미만에서 마무리될 것이며, 금융비용 부담은 10기(2023년 하반기)를 고점으로 점차 줄어갈 것으로 전망했다.

강 연구원은 "DPS는 10기를 저점으로 11기(2024년 상반기)부터 회기를 거듭할수록 증가할 것"이라며 "가중평균 부채조달 금리 상승세는 멈췄지만, 임대료는 물가상승률을 반영해 매년 증가하기 때문이다. IPO 이후 3개 트랜치로 나눠서 자산 7개를 추가로 편입했던 5기(2021년 상반기)를 제외하면, 회사는 6기, 7기에 주당 160원 내외 배당금을 투자자들에 지급했다"고 짚었다.

그러면서 "첫번째 리파이낸싱 영향을 온기로 반영했던 8기(2022년 하반기)부터 DPS는 143원으로 감소했고 10기까지 감소세는 이어지지만, 최악은 올해까지다. 롯데리츠를 매수해서 연 5% 이상의 배당수익률을 지속적으로 만들어낼 수 있는 진입 시기는 지금"이라고 했다.