신한투자증권은 18일 하나마이크론에 대해 HM VINA의 수익성 우려가 해소되고 흑자전환이 기대된다며 투자의견 매수, 목표주가 2만6000원을 유지했다.

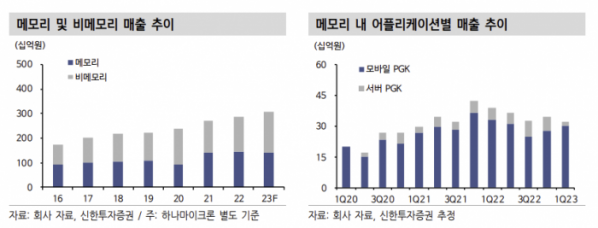

남궁현 신한투자증권 연구원은 "1분기 실적은 매출액 2379억 원, 영업이익 168억 원으로, 반도체 수요 부진에 따라 본사와 일부 법인(반도체 제조)의 영업이익 감소는 피할 수 없었다"며 "특히 메모리 반도체는 생산량 감소 및 재고 소진에 따라 하락 폭이 강했다. 다만 본사 비메모리 매출 부문은 소폭 실적 성장을 이루며 메모리 감소분을 일부 상쇄할 수 있었다"고 설명했다.

남 연구원은 "2분기 실적은 매출액 2600억 원, 영업이익 237억 원으로 전 분기 대비 개선될 것으로 전망한다"며 "2분기 실적 성장의 배경은 본사의 경우 메모리 및 비메모리 실적 회복, HM VINA는 외주 물량 증가에 따른 턴어라운드, HE는 포트폴리오 확대(서버 모듈 신규)"라고 내다봤다.

이어 "전방업체의 재고가 정상 수준에 근접하는 하반기에 실적 반등 강도가 강할 것으로 기대한다"며 "하반기 OPM(영업이익률)은 10% 이상으로 회복될 예정이지만, 상반기 수익성 부진으로 연간 수익성 감소는 불가피하다"고 지적했다. 다만 반도체 상승 사이클, HM VINA 2동의 정상 가동 등으로 2024~2025년에는 수익성 개선을 기대할 수 있다고 봤다.

그는 "2023년 주가가 부진했던 이유는 반도체 업황 부진 지속, 외주 물량 안정적 확보에 대한 우려 때문"이라면서 "2023년 HM VINA에 대한 수익성 우려는 해소될 것으로 전망한다. 하반기 2동 가동과 함께 비용 부담이 커져 적자 구간에 재진입할 가능성이 높지만, 외주 물량 증가에 따라 2023년은 BEP(손익분기점) 수준을 달성할 것으로 판단된다"고 전망했다.