흥국증권이 호텔신라에 대해 올해 실적 모멘텀이 상저하고 모습을 보일 것으로 전망했다. 투자의견은 ‘매수’ 유지, 목표주가는 기존 9만3000원에서 11만 원으로 상향조정했다. 전 거래일 기준 종가는 8만4400원이다.

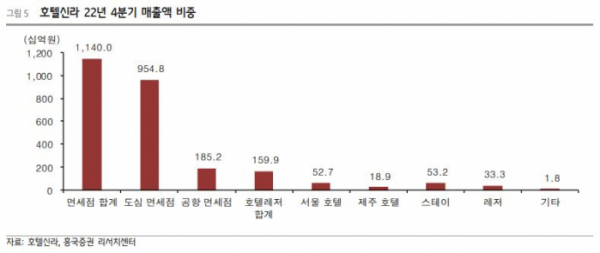

17일 박종렬 흥국증권 연구원은 “1분기 연결기준 매출액은 8450억 원, 영업이익은 170억 원으로, 전 분기의 부진을 만회할 전망”이라며 “면세점의 매출액과 영업이익은 각각 7222억 원과 108억 원으로 매출액은 전년동기비 26.2% 감소하겠지만, 알선수수료 정상화를 통한 수익성 위주의 사업전략으로 수익성이 개선될 것”이라고 분석했다.

박 연구원은 “호텔&레저 부문은 지난해 같은 기간보다 실적 개선이 가능할 것”이라며 “제주 및 서울호텔과 스테이, 레저 및 기타 등 투숙률 개선과 식음 및 연회 매출액 증가로 전년동기비 견조한 실적 모멘텀이 지속할 것”이라고 전망했다.

박 연구원은 올해 연간 실적은 상저하고 양상이 뚜렷할 것으로 전망했다.

박 연구원은 “연간 연결기준 매출액은 5조 원, 영업이익은 1477억 원으로, 2020년부터 시작된 팬데믹 기간 부진했던 실적을 만회할 것”이라며 “면세사업의 올해 전략은 따이공(보따리상) 이외의 신규 고객 확보, 베스트 아이템 확대 등을 통해 외형 및 수익성 강화에 주력할 것”이라고 봤다.

그는 “호텔&레저 부문의 경우 지난해 이미 코로나 이전의 수익성을 회복했다는 점과 올해 해외 여행객 증가가 국내 호텔에 대한 수요 감소로 연결될 수도 있다는 점은 다소 부정적”이라며 “영업이익의 증익 폭은 한계가 있을 것”이라고 했다.

이어 “호텔신라의 주가는 지난해 11월을 기점으로 향후 실적 호전에 대한 기대감에 따라 빠른 주가 반등세를 보여왔다”며 “실적과 기대감이 다소 괴리감이 있지만, 점진적인 실적 향상이 가능해 이를 통한 주가 재평가는 지속할 전망”이라고 덧붙였다.