키움증권이 한국콜마에 대해 올해 고마진 선제품 중심으로 영업을 이어가며 실적이 성장할 것으로 전망했다. 투자의견은 ‘매수’ 유지, 목표주가는 기존 5만4000원에서 6만1000원으로 상향조정했다. 전 거래일 기준 종가는 4만800원이다.

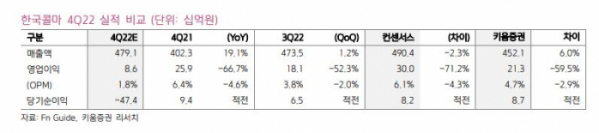

28일 조소정 키움증권 연구원은 “한국콜마의 4분기 매출액은 4791억 원, 영업이익 86억 원, 당기순손실 –474억 원(적자전환)을 기록했다”며 “시장예상치를 하회했다”고 설명했다.

조 연구원은 “국내 화장품 사업 매출은 견조한 성장세를 유지했으나, HK이노엔의 케이캡 수수료 관련 일회성 비용 발생, 비정기 인건비(44억 원) 지급 영향으로 판매관리비가 증가하면서 이익이 감소했기 때문”이라고 분석했다.

이어 “해외 법인에 대한 보수적인 회계 기준 적용으로 자산손상차손 관련 영업외비용 약 587억 원이 발생하면서 순적자를 기록했다”고 덧붙였다.

그는 HK이노엔에 대해서는 “매출액은 2163억 원, 영업이익은 84억 원을 기록했다”며 “케이켑의 매출 인식 기준 변동으로 매출이 기존 예상보다 부진했고, 관련 유통 수수료 비용을 선반영하면서 이익이 예상에 못 미쳤다”고 했다.

다만 조 연구원은 “4분기를 끝으로 비용 반영은 거의 마무리되었고, 이제 올해는 성장할 일만 남았다”며 “국내는 고마진 선제품을 중심으로 영업 활동을 이어나갈 예정이고, 그동안 부진했던 해외 법인과 자회사 연우의 실적도 점차 개선될 전망”이라고 봤다.

그는 “중국은 2분기부터 전방시장 상황이 점차 개선될 것이고, 북미도 1분기 북미기술영업센터 오픈, 연우와의 영업 협력으로 매출 규모가 점차 증가할 것으로 기대된다”며 “하반기부터 디지털 관련 투자로 수익성이 소폭 감소할 가능성이 있지만, 두 자릿수 이익 증가율은 충분히 달성할 수 있을 것으로 판단한다”고 했다.

그러면서 “올해 한국콜마의 안정적인 실적 성장이 기대된다”고 덧붙였다.