롯데지주의 회사채 수요예측에서 모집 금액의 2배 이상이 몰리는 등 회사채 시장에 온기가 돌고 있다. AA급 우량채의 흥행이 BBB급으로도 이어질 지 관심이 쏠린다.

22일 금융투자업계에 따르면 롯데지주는 지난 20일 2500억 원을 조달하기 위한 회사채 수요예측에서 5150억 원이 몰렸다.

만기별 매수주문액은 각각 2년물 1000억 원 모집에 2200억 원, 3년물 1200억 원 모집에 2100억 원, 5년물 300억 원에 850억 원 등으로 집계됐다.

롯데지주는 개별 민평 기준 2년물과 3년물에 -40bp~+40bp, 5년물은 -50bp~+50bp를 가산한 금리밴드를 제시했다. 수요예측을 진행한 결과 2년물 0bp, 3년물 +3bp, 5년물 -5bp에서 모집물량을 채운 것으로 파악됐다. 롯데지주는 회사채 증액발행을 최대 5000억 원으로 계획했다. 회사채 발행일은 이달 28일이다.

롯데지주(AA0)는 신용등급 전망이 ‘부정적’이었던 만큼 회사채 흥행 여부에 우려가 있었으나 채안펀드가 신고 기준 금액의 절반 가량인 1100억 원을 지원하면서 목표액을 달성한 것으로 알려졌다. 앞서 롯데지주의 핵심 계열사인 롯데케미칼이 신용평가 결과 부정적 등급전망을 받으면서 통합기준신용도(Threshold) 하향가능성이 커진 바 있다. 오는 22일에는 롯데케미칼(AA+)의 3500억 규모 수요예측(최대 7000억 원)이 예정됐다.

최근 회사채 시장은 일주일 새 5조 원 넘는 회사채 발행되는 등 AA급 흥행이 이어지고 있다. SK하이닉스(AA0)는 총 1조3900억 원 규모 회사채 발행에 성공하며 단일 최대 발행 기록을 경신했다. 올해 전체 회사채 발행 규모는 14조 원 넘어선 것으로 파악된다.

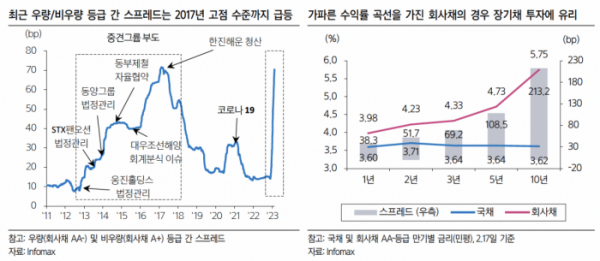

이화진 현대차증권 연구원은 “경기침체 우려가 완화되고 있어 크레딧 투자 환경에 우호적으로 작용하고 있다”며 “스프레드의 가파른 하락으로 적극적인 매수 수요가 이어지면서 발행도 크게 증가하고 강발행도 이어지고 있다”고 설명했다.

시장의 시선은 BBB급으로 향한다. 에스엘엘중앙(SLL중앙, BBB+)은 지난 16일 250억 원 규모 회사채 수요예측에 4배 수준인 1000억 원 규모 매수주문을 받은 것으로 나타났다. SLL은 희망 금리로 연 6.8~7.8%를 제시했는데 수요예측 수요가 몰리며 최하단인 연 6.8%에서 목표 물량을 채웠다.

우량 회사채의 발행금리가 내리면서 수익을 거두기 힘들어 지자 상대적으로 금리가 높은 비우량 회사채에 관심을 갖는 투자자가 나온 것으로 풀이된다.

김은기 삼성증권 수석 연구위원은 “최근 크레딧 스프레드가 축소되면서 대부분의 AA등급 우량채의 경우 레고랜드 사태 이전보다 더 낮은 스프레드 수준으로 축소됐다”며 “빠른 크레딧 스프레드 축소와 유통물 거래 시 실제로 반영되는 스프레드 및 발행 스프레드 축소로 투자자들은 추가 축소에 대한 부담감이 커지고 있다”고 설명했다.

![2025 밈 총정리 [해시태그]](https://img.etoday.co.kr/crop/320/200/2273114.jpg)