신한투자증권은 9일 오리온에 대해 전 지역에서 실적 호조를 보였고, 부진했던 중국도 회복 추세 진입해 춘절 시점 차이에 따른 1Q 실적 공백만 지나가면 강해질 모멘텀이라며 투자의견 매수와 목표주가 15만 원을 유지했다. 전 거래일 기준 현재 주가는 12만3400원이다.

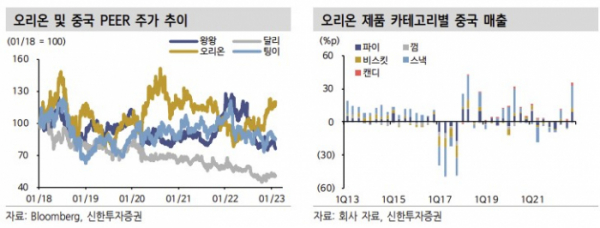

조상훈 신한투자증권 연구원은 "지난해 12월 국가별 전년 대비 매출증감률은 한국 +20.5%, 중국 +78.9%, 베트남 +39.7%, 러시아 +67.5%였다"며 "10~12월 실적을 단순 합산한 4Q22 매출과 영업이익은 8588억 원(+36.4% YoY), 1524억 원(+41.9% YoY)을 기록하며, 컨센서스를 6% 상회했다"고 했다.

특히 세 달 연속 중국 영업이익이 성장세를 기록한 점을 고무적으로 평가했다. 조 연구원은 "원재료 및 유틸리티 비용 상승이 겹치며 원가율 상승(제조원가율 +1%p YoY)은 불가피했다"며 "하지만 이른 춘절 효과와 스낵 카테고리 성장에 힘입어 위안화 기준 매출이 72% 증가했고, 비딩 확대, 부재료 효율화 등 비용 절감 노력도 이어졌다"고 했다.

그러면서 "시장의 우려는 1H22 높은 실적 기저로 인해 모멘텀이 제한적이라는 것이다. 춘절 시점 차이에 따라 1Q23 실적 부진은 불가피하다"며 "하지만 2Q23부터는 재차 모멘텀이 강해질 전망이다. 중국 리오프닝에 따른 레버리지 효과가 비용 효율화 노력보다 더 크다고 판단하기 때문이다. 특히 경쟁업체들과는 다르게 가격을 인상하지 않으며 제품 경쟁력만으로 실적을 개선시키고 있는 점에 의미가 있다"라고 짚었다.

!["여기도 품절이라고요?"…Z세대 '뷰티 방앗간' 된 다이소, 다음 대란템은? [솔드아웃]](https://img.etoday.co.kr/crop/320/200/2105870.jpg)