KB증권은 7일 삼성전자에 대해 ‘호재에 민감한 시기에 진입했다’며 ‘매수’를 추천했다. 목표주가는 8만 원을 유지했다.

김동원 KB증권 연구원은 “오픈AI의 인공지능(AI) 챗봇 챗GPT 비롯해 AI는 성장 방향성이 명확해 미래 메모리 수요에 분명한 긍정적 요인”이라며 “삼성전자의 실질적 감산이 올 3분기부터 메모리 수급개선에 큰 영향을 끼치며, 삼성전자 12개월 선행 주가수익비율(P/E)의 빠른 상승이 주가 강세 전환의 신호로 인식되기 때문”이라고 전했다.

이어 “특히 삼성전자는 2000년 이후 과거 20년간 12개월 선행 P/E의 빠른 상승이 다섯 차례에 불과했고, 해당 시기 모두 삼성전자 주가 강세의 초반부였다는 점에 주목할 필요가 있다”며 “1분기 현재 메모리 가격이 50% 하락한 상태에서 글로벌 메모리 업체 모두 디램(DRAM)은 생산원가 이하 수준이고, 낸드(NAND)는 현금원가에 진입한 것으로 추정된다”고 덧붙였다.

올해 상반기 DRAM, NAND 가격이 29% 추가 하락한다면 DRAM도 2분기 현금원가에 진입할 거란 전망이다. DRAM, NAND 가격의 현금원가 진입 전망은 메모리 반도체 업황이 바닥에 근접한 신호로 해석될 수 있는 것으로 판단했다.

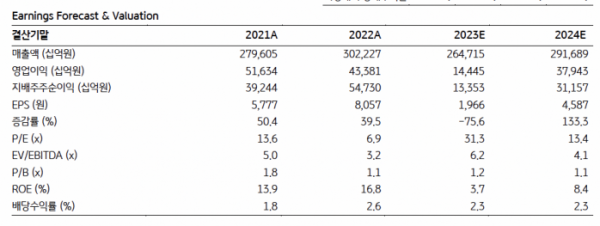

컨퍼런스 콜 이후 삼성전자의 올해 실적 컨센서스 영업이익 16조8000억 원, 상·하단밴드 9조7000억 원~21조4000억 원은 하향조정이 일단락됐다는 분석이다. 향후 삼성전자의 주가는 악재에는 둔감하고 호재에 민감한 국면에 진입할 것으로 내다봤다.

김 연구원은 “올해 삼성전자 설비투자(capex)는 53조 원으로 전년과 유사할 것으로 예상되고, 공급과 무관한 EUV·인프라·R&D 등 미래 투자로 책정돼 올해 메모리 설비투자는 사실상 전년대비 13% 감소할 전망”이라며 “특히 KB증권 퀀트팀 (Quant Team)에 따르면 삼성전자와 같이 팬데믹 이후 불확실성 속에서도 capex 규모가 큰 기업의 주가 수익률이 미래 수요의 자신감으로 부각되며 상대적으로 좋았다”고 강조했다.