대신증권은 31일 현대글로비스에 대해 주가 상승 모멘텀 부족과 현 주가와의 괴리율을 고려해 투자의견 매수를 유지하고 목표주가를 기존 30만 원에서 26만 원으로 13.33%(4만 원) 하향 조정했다. 전 거래일 기준 현재 주가는 17만6700원이다.

양지환 대신증권 연구원은 "지난해 4분기 영업이익 4457억 원으로 당사 및 시장 기대치를 약 5% 하회했다. 영업이익이 예상보다 적었지만, 2022년 4분기 판관비가 1723억 원(+68.1% yoy, +42.2% qoq)을 기록했기 때문으로 이를 제외하면 기대치 이상"이라고 말했다.

이어 "판관비 증가는 러시아법인의 퇴직급여 충당금 반영, 중고차 사업 광고비 증가, 그 외 충당금 반영에 따른 것으로 일회성 요인이 컸던 것으로 추정된다"며 "2023년 실적 개선 요인과 감익 요인이 혼재해 주가 상승을 위해서는 개선 요인이 감익 요인을 상쇄하는 모습을 확인할 필요가 있다"고 판단했다.

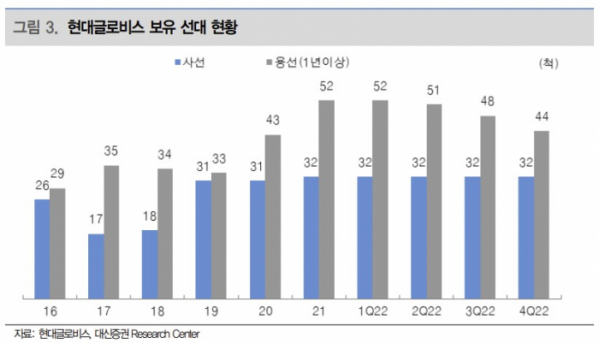

실적 개선 요인은 △현대차와 기아의 해외공장 생산 및 판매 물량 증가 △PCC 부문 장기계약물량의 운임 재계약 효과 △건화물사업부문의 고가의 용선 감소와 단기계약물량 비중 30%로 하락하며 흑자 기조 유지 가능을 꼽았다.

양 연구원은 "실적 감익 요인은 원화 강세에 따라 CKD 부문의 수익성 감소, 공급망 정상화에 따른 고객사의 안전재고물량 감소(약 2~3주)로 일시적인 주문량 조절 가능성 등"이라고 짚었다.