한국투자증권, 투자의견 ‘매수’ 유지…목표주가 27만원 하향조정

한국투자증권은 10일 네이버에 대해 밸류에이션 매력은 높으나 주가 반등의 관건은 실적 개선이라며 목표주가를 27만 원으로 기존 대비 10% 하향조정했다. 투자의견은 ‘매수’를 유지했다.

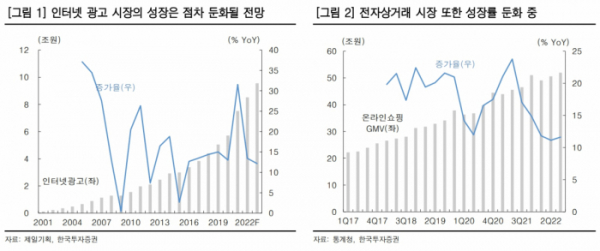

정호윤 한국투자증권 연구원은 “광고 및 커머스 시장의 성장률 둔화를 반영해 광고에 적용하던 PER 밸류에이션을 기존 14.0배에서 12.0배(알파벳의 2023F PER 대비 20% 할인)로 하향했으며 커머스에 적용하던 GMV 멀티플 또한 기존 0.42배에서 0.34배로 하향(쿠팡의 GMV 멀티플 대비 60% 할인)했다”라고 설명했다.

그러면서 “현 주가에서 밸류에이션 부담은 크지 않으나 주가의 유의미한 반등을 위해서는 매출 성장률 회복이 필요하다”라고 덧붙였다.

정 연구원은 “기존 당사 예상보다 광고 매출 성장률이 부진하다”며 “경기 침체로 주요 광고주들의 광고 예산이 크게 축소되었으며, 이태원 참사 또한 4분기 광고 경기에 부정적 영향을 미친 것으로 파악된다”라고 분석했다.

이어 “2023년 광고 매출에 대한 추정치 또한 기존 3조9600억 원(+11.2% YoY)에서 3조8100억 원(+7.0% YoY)으로 하향 조정한다”라고 했다.

정 연구원은 “반면, 네이버가 영업비용을 강하게 컨트롤한다는 점은 긍정적이다”라며 “2023년 개발운영비 추정치를 2조3900억 원(+15.6% YoY)으로 기존 2조5200억 원(+21.7% YoY) 대비 1000억 원 이상 하향하며, 마케팅비 또한 기존 1조5100억 원(+15.8% YoY)에서 1조4300억 원(+9.6% YoY)으로 추정치를 하향한다”라고 했다.