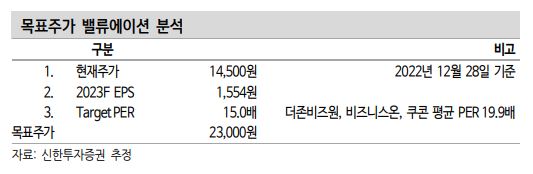

신한투자증권이 웹케시에 대해 호실적 대비 저평가돼 있어 현재 주가가 매력적인 구간이라고 평가했다. 투자의견은 ‘매수’ 유지, 목표주가는 2만3000원으로 하향조정했다. 전 거래일 기준 종가는 1만4500원이다.

29일 황성환 신한투자증권 연구원은 “웹케시 사업모델은 금융기관과 연결된 자체 B2B 플랫폼을 통해 ‘기업ERP–국세청–금융기관’을 실시간으로 연결한다”며 “국내 모든 금융기관과 실시간으로 연결되어 있어서 B2B 뱅킹 플랫폼 분야에선 독보적인 경쟁력을 지녔다”고 평가했다.

그는 “회사 설립 초기 시스템 통합(SI) 사업을 주로 했지만, 2019년부터 서비스형 소프트웨어(SaaS) 비즈니스로 전환에 성공했다”며 “SaaS와 B2B 고객 특성상 가입 후 락인 효과가 뛰어나기 때문에 고객 수가 누적되며 안정적인 탑라인 성장을 보이고 있다”고 분석했다.

황 연구원은 “올해 연결 기준 매출액과 영업이익은 각각 895억 원, 211억 원을 추정한다”며 “다시 한번 창립 이래 최대 실적을 이어감에도 불구하고 올해 주가 하락폭은 컸다”고 했다.

주가 하락의 주요 원인으로는 △금리 인상에 따른 밸류에이션 조정 △과거 대비 둔화된 매출 성장세 △외국인 비중 축소를 꼽았다.

황 연구원은 “SaaS 비즈니스 특성상 내년 역시 창립 이래 최대 실적을 이어갈 예정”이라며 “내년 주가수익비율(PER) 추정치는 9.3배로 상장 후 가장 저평가 구간에 위치해 있다”고 했다.

그는 “과거와 같은 높은 밸류에이션을 받기 위해선 3가지 조건이 필요하다”며 “경리나라 월간 신규 가입자 수 증가, 인하우스뱅크, 브랜치 성장 속도 회복, 신규 사업 확장”을 꼽았다.

다만 “3가지 조건이 충족되지 못하더라도 현재 주가 수준은 다른 B2B 솔루션 기업 대비 현저히 저평가돼 있어 중장기적으로 매우 매력적인 구간으로 판단한다”고 덧붙였다.