NH투자증권이 한섬에 대해 올해 4분기 수익성은 다소 밋밋하겠지만, 내년 수입 브랜드 확대로 사업 안정성이 돋보여 저점 매수가 유효하다고 봤다. 투자의견은 ‘매수’, 목표주가는 3만6000원을 유지했다. 전 거래일 기준 종가는 2만6650원이다.

21일 정지윤 NH투자증권 연구원은 “내년 수입 브랜드 강화에 드라이브를 걸 계획”이라며 “최근 확보한 ‘가브리엘라 허스트’, ‘베로니카 비어드’, ‘토템’ 독점 유통권을 포함해 현재 13개의 수입 브랜드를 보유 중이며, 내년까지 20여 개로 늘려갈 것”이라고 했다.

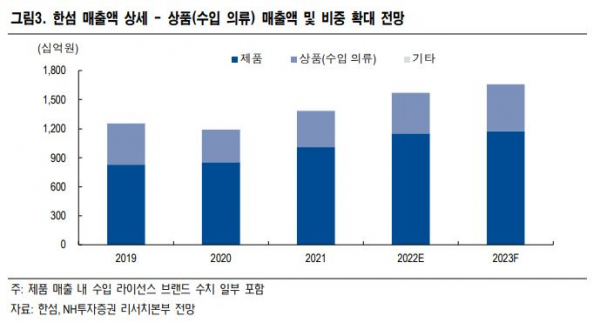

그러면서 “이에 연간 4000억 원 규모의 수입 브랜드 매출액은 향후 5년 내 1조 원까지 증가할 전망”이라며 “내년에도 국내 백화점 3사의 수입 컨템포러리 조닝 확장 및 신규 브랜드 MD 개편이 활발할 것으로 예상하는바, 그간 상대적으로 보유하고 있는 수입 브랜드 수가 적어 주목받지 못했던 한섬의 변화가 클 것”이라고 전망했다.

정 연구원은 “소매경기 둔화, 투자심리 위축 등 부정적 영향이 지속하는 중”이라면서도 “연간 순이익 1000억 원 이상으로 영업활동 현금흐름이 양호한 가운데, 비유동성 금융자산 사우스케이프 지분 매각(450억 원)을 통한 유동성 확보로 신규 수입 브랜드에 투자해 저성장성을 보완하고자 하는 만큼, 내년 추정치 주가순자산비율(PBR) 0.5배의 저평가 상황에서 향후 사업 방향성에 관심 가져볼 만한 시점”이라고 했다.

정 연구원은 “4분기는 지난해의 기저 부담이 있는 데다가, 11월 날씨가 온화해 고단가 코트류 판매도 당초 예상 대비 부진했을 것”이라면서도 “12월 주요 판매 채널인 백화점은 재차 성장 추세에 접어든 것으로 파악되며, 8월 론칭한 아워레가시, 랑방블랑 등 신규 브랜드 효과로 높은 한 자릿수 성장률은 유효할 전망”이라고 봤다.

이어 “4분기 영업이익률은 10.9%로 추정한다”며 “전분기부터 수입 브랜드 론칭 관련 비용 증가로 수익성은 다소 보수적으로 볼 필요가 있다”고 덧붙였다.