한화투자증권은 2일 원익QnC에 대해 ‘내년 주가 모멘텀이 풍부하다’며 ‘매수’를 추천했다. 목표주가는 3만6000원을 제시했다.

김광진 한화투자증권 연구원은 “현 주가는 내년 실적 기준 주가수익비율(P/E) 7.X 수준에 불과하며 과거 실적 개선 모멘텀 작용 구간에서 13.X까지 멀티플이 확장됐던 바 있다”며 “내년 부각될 쿼츠 부문 수주 및 증설 모멘텀과 자회사 모멘티브 실적 개선세 감안하면 매수 접근 타당한 구간”이라고 전했다.

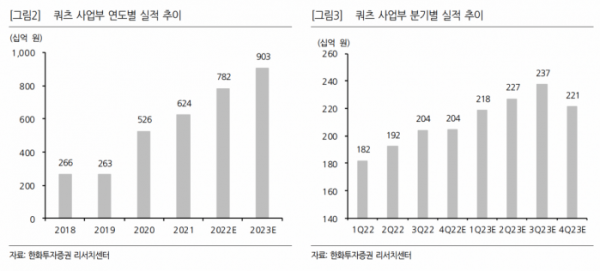

이어 “내년 쿼츠 부문 실적은 매출액 3372억 원, 영업이익 732억 원으로 각각 전년 대비 9%, 1% 증가할 것으로 전망한다”며 “삼성전자 및 TSMC향 공급 증가와 이를 대비한 국내 및 대만(WQT)에서의 증설이 주가 모멘텀으로 작용할 것”이라고 덧붙였다.

특히 삼성전자의 경우 P3 양산 가동 효과와 P2 확산공정 교체주기 도래 효과가 기대된다는 분석이다. P3는 올해 투자분을 포함 약 100K(디램 50K, 낸드 30K, 파운드리 20K) 규모의 신규 가동 효과가 발생할 것으로 내다봤다. 2024년 가동 예정인 미국 테일러 파운드리 팹 셋업 모멘텀도 내년 하반기부터 부각될 것으로 봤고, TSMC향 공급도 확대될 것으로 기대했다.

김 연구원은 “기존 TSMC 매출 비중은 쿼츠 부문 매출의 약 4% 수준에 불과했지만 내년부터 점진적 증가가 기대된다”며 “TSMC의 대만 팹 증설과 고객사 내 점유율 확대 효과가 있을 것”이라고 설명했다.

모멘티브 실적 개선세도 주목할 포인트로 꼽았다. 판가는 올해대비 상승 예상되고, 현 수주잔고를 감안할 때 내년에도 최대 가동률 유지될 가능성 높아 실적 성장이 유력하다는 평가다.

김 연구원은 “쿠어스텍 인수 시너지 효과도 기대된다”며 “쿠어스텍은 300mm 웨이퍼 제조용 석영도가니를 제조하는 업체로 기존 모멘티브의 200mm 석영 도가니 사업 강화 측면에서 시너지를 기대할 수 있다”고 강조했다.