기업들이 부진한 수요예측 경쟁률에도 상장을 강행하고 있지만, 공모주 펀드의 자금 유출 속도를 막기에는 역부족이다. 하반기 IPO 대어들이 상장에 나서면서 부진했던 투자 열기가 살아날 것이라는 기대가 높아졌으나 연말까지 공모주 펀드 시장이 활기를 회복하기란 쉽지 않다는 전망이 나온다.

펀드평가업체 에프앤가이드에 따르면 16일 국내 146개 공모주펀드 설정액은 3조9915억 원으로 집계됐다. 지난해 연말 설정액(6조5519억 원)과 비교하면 반 토막 수준으로 내려앉은 셈이다. 지난달 초부터 한 달 새 4215억 원 규모가 빠져나갔다.

월별 기준으로(1일) 살펴보면 △7월(5조1916억) △8월(4조9658억) △9월(4조6976억) △10월(4조4130억) 순으로 매달 3000억 가까이 유출 흐름이 뚜렷하다. 최근 3개월, 6개월, 연초 이후, 1년까지 범위를 넓혀봐도 에프앤가이드가 분류한 46개 전체 펀드 테마 가운데 최대 자금 이탈 규모를 기록하고 있다.

공모주펀드의 환매로 혼합채권형 펀드 유출세도 확대되고 있다. 혼합채권형 펀드는 통상 공모주 중심으로 자금이 유입된다. 평상시엔 채권으로 안정적 자산을 굴리다가 공모주를 편입해 수익을 내는 방식이다. 지난해 혼합채권형 펀드 설정액은 공모주에 막대한 자금이 몰리면서 뭉칫돈을 빨아들이는 효과를 누렸다.

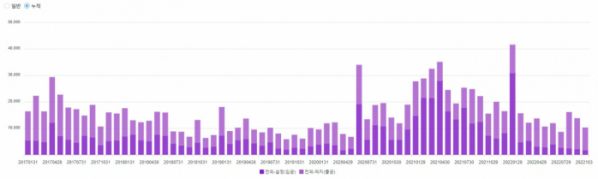

금융투자협회에 따르면 지난달 혼합채권형 펀드에는 2017년 이후 사상 최저 규모인 1700억 원이 유입됐다. 지난해 같은 달(7274억)과 비교하면 약 76% 감소했다. 지난달까지 혼합채권형 펀드에 유입된 금액은 5조9756억 원으로 작년 같은 기간(16조5094억 원)보다 3분의 1 수준이다. 올해 들어 혼합채권형 펀드는 1월을 제외하고 순유출 상태를 벗어나지 못하고 있다.

이같은 공모주 펀드의 부진한 흐름에도 하반기 기업공개(IPO) 시장은 공모가를 대폭 낮추면서도 상장을 밀어붙이는 중이다. 올 초 현대엔지니어링, SK쉴더스 등이 시장 상황을 고려해 기업가치를 제대로 평가받기 위해 상장을 철회한 것과 반대되는 움직임이다.

최근 코스닥 상장에 나선 초정밀 프린팅 기업 엔젯은 기관 수요 예측에서 42.15대 1 경쟁률을 받아들었다. 큐알티와 플라즈맵도 각각 86.97대 1, 39.78대 1을 기록했다. 이들 기업들의 일반 청약 경쟁률도 저조하다. 큐알티는 7.44대 1, 플라즈맵 2.76대 1, 엔젯 1.86대 1 수준이다.

한 금융 시장 참가자는 공모 시장 침체에도 상장에 나서는 기업들에 대해 “지금으로써 할 수 있는 최적의 의사결정”이라면서 “시장 상황이 나아질 기회를 기다려도 뻔한 상황일 것으로 보인다. 펀드 투자라는 게 장기적 관점으로 보고 들어가기 때문에 지금 같은 상황에서는 길게 호흡을 두고 들어가는 것도 나쁘지 않다”라고 말했다.