미래에셋자산운용, 강달러 시대, ETF로 달러 투자법 소개

원인은 환율이었다. 강 씨가 연금저축과 IRP 계좌에 투자한 것 모두 S&P500 주가지수를 추종하는 ETF였다. 그러나 한쪽은 환 헤지를 하는 것이고, 다른 한쪽은 환 헤지를 하지 않는 것이었다. 손실이 난 ETF 종목명 끝엔 환 헤지를 한다는 의미의 ‘(H)’가 쓰여 있었다. 강 씨의 투자기간 원·달러 환율은 1100원에서 1300원으로 상승했다. 환 헤지를 하지 않은 ETF는 투자기간 달러 가치 상승의 수혜를 취할 수 있었다.

김수한 미래에셋자산운용 ETF채널마케팅본부 본부장은 미래에셋자산운용 홈페이지를 통해 ETF를 통해 달러에 투자하는 방법을 소개했다. 김 본부장은 환 헤지를 하지 않는 것도 전략이라고 조언한다. 최근 들어 달러 보유 장점이 부각되고 있는 탓이다.

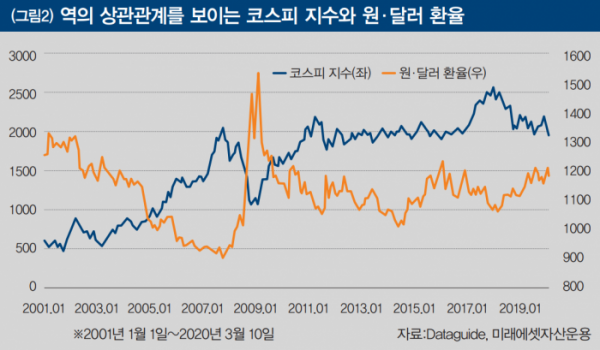

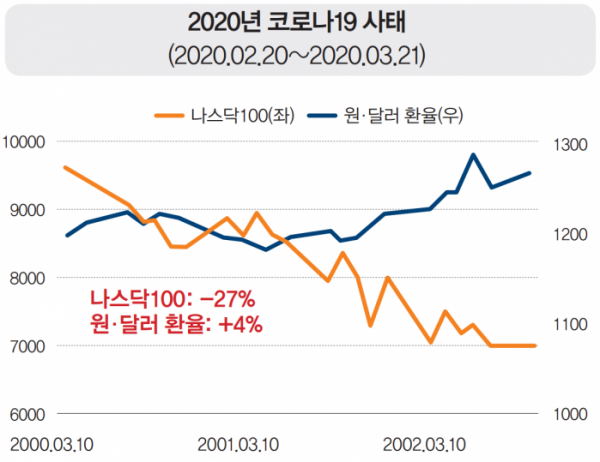

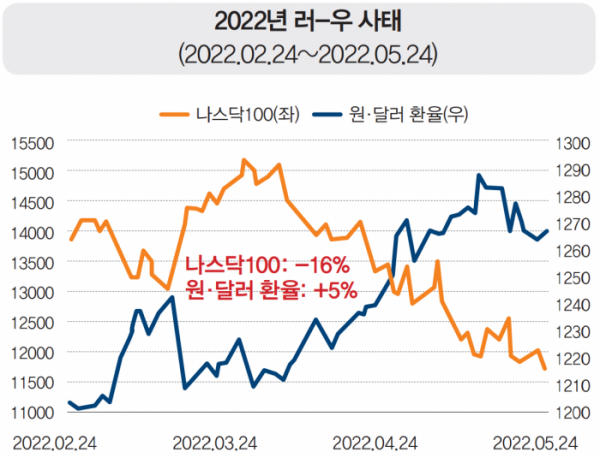

그는 “달러는 위기 때마다 안전자산 역할을 톡톡히 한다”며 “달러 가치가 상승하면 이들의 원화 환산 수익률이 높아져 금융위기를 동반한 환율 상승 시기에 달러 자산은 보험처럼 전체 포트폴리오의 자산가치 하락을 방어해준다”라고 설명했다.

김 본부장은 환율 투자에 가장 손쉬운 방법으로 해외투자를 할 때 환 오픈형 금융상품을 선택하는 것이라고 말한다. 나스닥 지수에 투자하면서 달러 가치 상승에 따른 수이곧 누리고 싶다면 (H)가 없는 환 오픈형을 선택하면 된다.

김 본부장은 “다만, 나스닥 지수의 등락 폭이 원·달러 환율 등락 폭보다 크다는 점에 유의해야 한다”며 “달러 가치가 상승하더라도 나스닥 지수가 크게 하락한다면 손실을 볼 수 있다”라고 지적했다.

그러면서 “투자자산의 변동에 따른 영향은 최소화하고 달러 가치 상승에 집중해 투자할 요량이라면 주식형 ETF에 투자하기보다는 달러 선물 ETF나 달러 채권 ETF를 선택하는 것이 나을 수 있다”라고 강조했다.

직접적으로 달러 가치 변동에 투자하는 방법은 미국달러 선물 ETF를 선택하는 것이다. 대표적인 상품으로 ‘KOSEF 미국달러선물 ETF’가 있다. 달러가 상승하면 수익을 얻는 구조로 한국거래소에 상장된 원·달러 환율 지수에 따라 수익률이 결정된다. 좀 더 공격적인 상품으로는 달러선물레버 리지 ETF가 있다. 대표적인 상품으로는 ‘KOSEF 미국달러 선물레버리지 ETF’가 있는데, 하루 달러 변동분의 2배 수익을 추종한다.

이와 반대로 원화 강세(달러 약세)에 투자하는 ETF도 있다. ‘KODEX 미국달러선물인버스 ETF’는 달러 가치가 하락할 때 수익을 얻는 상품이다. 좀 더 공격적인 상품으로는 ‘KODEX 미국달러선물인버스2X ETF’가 있는데, 하루 달러 변동분의 2배 수익을 추종한다.

간접적으로 달러 가치 변동에 투자하는 방법으로 달러 채권 ETF에 투자하는 방법이 있다. 달러선물 ETF에서는 환율 변동에 따른 수익 이외에 다른 수익은 얻을 수 없다. 하지만 달러채권 ETF에 투자하면 달러 가치 상승에 따른 환차익 이외에 채권에서 발생하는 이자수익과 이 자율 변동에 따른 자본차익까지 노릴 수 있다.

김 본부장은 “채권형 ETF는 주식형 ETF처럼 변동성이 높지 않다. 하지만 채권형 ETF도 투자대상에 따라 다양한 수익과 위험을 갖고 있다는 점을 고려해야 한다”라며 “일반적으로 단기채권보다는 장기채권 ETF가, 국공채보다는 회사채 ETF가 수익성도 높고 위험도 크다. 따라서 보수적인 투자자라면 달러 단기 채권, 그것도 국공채형 ETF에 투자하는 것이 좋다”라고 소개했다.

대표적인 달러 단기채권 상품으로 ‘TIGER 미국달러단기채권액티브 ETF’가 있다. 이보다 좀 더 공격적인 투자자라면 시장 상황에 따라 장기채권 혹은 회사채 ETF에 투자하는 것도 고려할 수 있다. 대표적으로 ‘ARIRANG 미국장기우량회사채 ETF’가 있다.

일본 엔화에 투자하는 ETF도 있다. 최근 엔저 현상이 지속되며 엔화 투자에 관심이 높아지고 있다. ‘TIGER 일본엔 선물 ETF’는 국내에 상장된 엔화에 투자할 수 있는 유일한 상품이다. 해당 ETF는 원화 대비 엔화 강세가 커질수록 수익이 확대된다.

퇴직연금(DC, IRP)과 연금저축펀드에서도 국내 상장된 ETF에 투자할 수 있다. 다만, 연금에서 달러 ETF에 투자할 때 주의해야 할 점도 있다.

김 본부장은 “달러채권 ETF는 연금저축이나 퇴직연금 가입자가 자유롭게 투자할 수 있다. 선물로 환 헤지를 하는 ETF는 연금저축계좌에서는 투자할 수 있지만, 퇴직연금에서는 투자할 수 없다”라며 “레버리지 ETF와 인버스 ETF는 연금저축계좌 및 퇴직연금 모두 투자할 수 없다. 반면 ISA에서는 이 같은 제약 없이 국내 상장된 ETF에 투자할 수 있다”라고 설명했다.

![2026년 휴일 달력…내년 빅 이벤트는? [해시태그]](https://img.etoday.co.kr/crop/320/200/2273686.jpg)