흥국증권이 5일 스튜디오드래곤에 대해 2분기에 역대 최고 수준의 이익을 기록했고 하반기에는 플랫폼 다변화 효과가 나올 것이라며 투자의견 ‘매수’와 목표주가 10만 원을 유지했다.

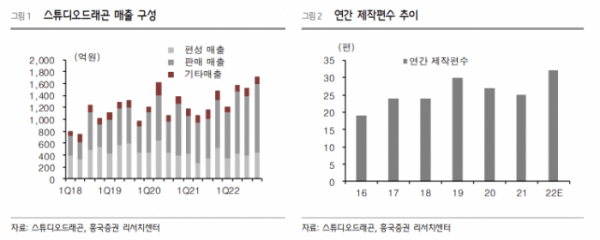

황성진 흥국증권 연구원은 “2분기 매출액은 1575억 원, 영업이익은 270억 원으로 전년 동기 대비 각각 48.5%, 95.7% 증가했다”며 “편성 매출은 438억 원으로 지난해 같은 기간보다 55.4% 늘어 방영 회차 축소에 대한 우려를 해소했고 판매 매출 역시 1039억 원을 기록하며 역대 최대 판매액을 기록했다”고 분석했다.

황성진 연구원은 “실적 호조세는 <우리들의 블루스>, <환혼> 등 대작 중심의 제작·편성이 13편으로 전년 7편 대비 크게 증가했고 <괴이>, <유미의 세포들2> 등 티빙향 오리지널 작품이 확대되며 매출이 호조세를 보였으며 디즈니플러스향 구작 판매에 따른 효과가 수반됐기 때문”이라고 평가했다.

황 연구원은 하반기에 본격적인 플랫폼 다변화 효과가 나타날 것으로 내다봤다. 그는 “하반기에는 지상파향 드라마 공급과 쿠팡플레이 등 신규 OTT 플랫폼에 대한 작품 공급 등으로 본격적인 플랫폼 다변화 효과가 나올 것”이라며 “연초 계획했던 신규 제작 목표 편수인 32편 이상의 작품 공급은 충분히 달성 가능할 전망”이라고 설명했다.

그는 “티빙, 넷플릭스, 애플TV 등 신규 OTT 향 오리지널 작품의 공급도 무난하게 진행될 것”이라며 “특히 하반기 공급 예정인 애플TV향

황 연구원은 “올해 넷플릭스와 3년 공급 계약이 종료돼 내년 이후 새로운 공급계약이 체결될 예정”이라며 “최근 콘텐츠 경쟁력이 확대되고 있음을 감안하면 이전보다 훨씬 좋은 조건으로 재계약이 가능할 것”이라고 전망했다.

이어 “OTT 플랫폼 간 경쟁의 심화는 역설적으로 주요 콘텐츠에 대한 수요증가를 수반할 수밖에 없는 상황”이라고 덧붙였다.