국내에서 이뤄진 역대 첫 ‘빅스텝’의 여파가 자본시장으로 밀려올 전망이다. 역대급 환율과 인플레이션의 여파에 한국은행이 50bp 금리인상이란 충격요법을 꺼내면서 기업들의 회사채 자금조달은 더욱 어려워질 것으로 보인다. 올해 들어 움츠러든 인수합병(M&A) 시장은 금리 상승이 투자 위축으로 이어질까 더욱 긴장하는 분위기다. 기업공개(IPO) 시장도 상장철회가 이어지면서 LG에너지솔루션을 제외하면 말라붙었던 상반기에 이어 하반기 전망도 어두워졌다.

13일 금융투자협회에 따르면 올해 들어 지난 12일까지 회사채 순발행액(전체 발행액에서 상환액을 제외한 규모)은 7조7598억 원으로 전년 동기(25조376억 원) 대비 69.0%(17조2778억 원) 줄었다.

국내 자본시장에서 발행된 채권의 전체 순발행액이 104조5423억 원으로 전년 동기(147조5354억 원) 대비 29.1%(42조9931억 원) 줄어든 것과 비교하면 회사채 발행액의 감소 타격이 압도적으로 컸다.

긴축 기조가 이어지면서 신용스프레드가 큰 폭으로 벌어지자 기업들이 차입 부담 탓에 회사채 발행을 줄인 것으로 풀이된다. 금투협 채권정보센터에 따르면 신용등급 ‘AA’ 회사채 신용스프레드는 지난 12일 기준 84(1bp=0.01%)(3년물 기준)까지 치솟았다. 이는 올해 들어 가장 높은 수준이다.

회사채 수요예측에 나선 기업들은 미달 사태가 이어지고 있다. 총 800억 원 규모 조달을 목표로 수요예측에 나선 GS엔텍은 200억 원만 모으는데 그쳤다. 수요예측 경쟁률은 0.05∼0.32대 1을 기록했다. 지난달 3000억 원을 목표로 공모 후순위채 수요예측에 나선 한화생명도 70억 원의 미매각이 발생했다. 최대 5000억 원까지 발행 한도를 잡았으나 추가 증액은 어려워진 셈이다.

올해 쪼그라든 국내 M&A시장도 긴장하고 있다. 딜로직(Dealogic)이 이투데이에 제공한 자료에 따르면 올해 1월부터 6월까지 상반기 국내 M&A 규모는 약 39조7859억 원(304억6400만 달러)로 지난해 상반기 약 47조5300억 원(363억9400만 달러) 대비 16.3%(약 7조7400억 원) 줄었다.

특히 해외기업 자본이 국내 기업을 투자(Inbound) 규모가 3조390억 원(23억2700만 달러)으로 전년(4조2200억) 대비 28.0%(약 1조1771억 원) 줄어드는 등 감소폭이 컸다. 상반기 국내시장에서 진행된 M&A(Domestic) 규모는 약 36조7500억 원(281억3700만 달러) 규모로 전년 동기(43조184억 원) 대비 15.1% 줄었다.

코로나19로 인한 피해가 컸던 2020년을 제외하면 올해 상반기 M&A 규모는 최근 5년래 가장 저조했다. 상반기 기준 2017년 47조3000억 원(362억 달러), 2018년 43조5000억 원(333억 달러), 2019년 43조9000억 원(329억 달러), 2020년 26조9000억 원(206억 달러), 2021년 47조5000억 원(363억 달러) 등이다.

하반기 들어 ‘빅딜’이 예상되는 건들이 수면위로 떠오르고 있으나 최근 위축된 분위기를 뚫고 딜에 성공할지는 미지수다. 하반기 큰 M&A 건으로는 최근 인수금융 조달에 착수한 베어링프라이빗에퀴티아시아(PEA)의 PI첨단소재 인수건과 더불어 MBK파트너스에 매각설이 제기된 카카오모빌리티 등이 언급되고 있다.

한 사모펀드(PE) 업계 관계자는 “금리인상으로 조달금리와 인수금융 금리가 오르면서 민간출자자들의 보수적인 투자검토가 이어지고 있다”며 “높은 밸류에이션을 받았던 곳들 중 이익을 내지 못하는 곳은 점점 밸류에이션을 낮게 평가받는 등 분위기가 바뀌고 있다”고 전했다.

다른 사모펀드(PE) 업계 관계자는 “기업들의 IR 횟수 자체가 많이 줄어드는 등 투자가 많이 위축된 상황”이라며 “지금은 보수적으로 접근하자는 생각이 많은 구간으로, 펀딩을 하면서 돈을 모으거나 하는 과정들을 보면 지난해와 대비해 위축된 상황”이라고 전했다.

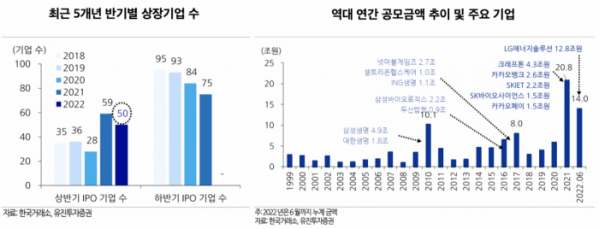

올해 상반기 IPO공모 금액은 13조8000억 원으로 상반기 기준 역대 최대 기록을 달성한 것처럼 보이나 ‘최대어’ LG에너지솔루션(12조7500억 원)을 제외하면 1조500억 원 수준으로 오히려 전년 동기 대비 81% 가량 줄었다.

상반기 IPO시장에서 상장 철회가 잇따른 탓이다. 올해 기관 투자자들의 수요예측 과정에서 SK쉴더스, 원스토어, 태림페이퍼 등이 수요예측 후 상장을 철회했다. 올해 증시 입성을 추진했던 SSG닷컴과 쏘카 등은 상장을 미루거나 상장일정을 조정했다. 예비심사를 신청한 후에 심사 청구를 철회한 곳도 퓨처메디신, 애니메디솔루션, 드림인사이트, 큐알티 등 12개 기업에 달했다.

상장예비심사가 진행중인 기업들의 전망도 밝지 않다. 지난달말 기준 IPO 심사청구를 한 기업은 47개, 수요예측을 통해 상장을 준비 중인 기업은 17개다.

글로벌 IPO시장도 얼어붙고 있다. 금융정보업체 금융정보회사 레피니티브에 따르면 올해 들어 지난 6월 9일까지 전세계 IPO규모는 1964억 달러(약 253조6000억 원)로 전년 동기대비 70% 감소했다. 이는 2003년 IT 버블 사태 이후 가장 낮은 수준이다.