저소득 자영업자 중심으로 채무상환 위험 클 듯

한은은 22일 발표한 ‘금융안정보고서’ 내 ‘코로나19 이후 자영업자 대출의 증가세 및 채무상환위험 평가’를 통해 이같이 밝혔다.

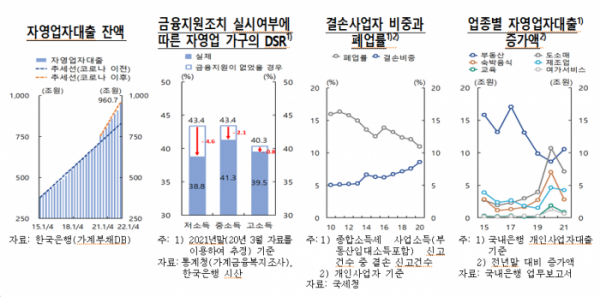

한은에 따르면 자영업자 대출은 올해 3월 말 현재 960조7000 원으로 코로나19 직전(2019년 말) 대비 40.3% 증가했다. 코로나19 이후 사업소득이 없는 자영업자 비중이 상당폭 상승했음에도 불구하고 자영업자 폐업률은 오히려 더 줄고 있다. 특히 지난해부터 부동산업 대출이 크게 증가하는 양상이다.

한은이 시나리오 분석을 통해 향후 금융여건 변화에 따른 자영업 가구의 총부채원리금상환비율(DSR) 변화를 점검해본 결과, 자영업자 채무상환위험이 올해까지는 양호한 수준을 유지할 것으로 보인다.

다만 내년 이후 저소득 자영업자를 중심으로 크게 늘어날 가능성이 있다고 한은은 전망했다. 금융지원 종료 영향이 본격화되는 데다 손실보전금 지급 효과도 소멸하는 데 따른 것이다.

올해 3월말 현재 취약차주가 보유한 자영업자대출은 88조8000억 원으로 코로나19 직전(2019년말 68조 원)에 비해 30.6% 증가했다. 채무상환부담이 커질 것으로 예상되는 2023년 이후 빠르게 늘어날 가능성이 크다고 봤다.

한은은 자영업자 대출 부실화로 인해 비은행금융기관을 중심으로 신용위험이 커질 것으로 예상했다. 특히 여신전문회사와 저축은행의 경우 취약차주 비중이 높고 담보·보증 대출 비중이 작아 자영업자 대출의 채무상환위험 증가 시 이들 업권의 대출부터 부실화될 가능성이 있다.

한은은 “자영업자에 대한 금융지원정책 방향을 유동성 지원(liquidity support) 중심에서 채무이행 지원(solvency support) 중심으로 전환할 필요가 있다”며 “금융지원조치를 단계적으로 종료하되 채무상환능력이 떨어진 자영업자에 대해서는 채무 재조정, 폐업 지원, 사업전환 유도 프로그램 등을 통한 출구를 마련해야 한다”고 지적했다.

또 “비은행금융기관들이 자영업자 대출 취급 심사를 강화하는 한편 대손충당금을 선제적으로 추가 적립하도록 유도해야 한다”고 밝혔다.