공모시장 전반이 위축되며 기업들의 자금 조달 환경이 어려워진 가운데 금융기관을 통한 차입금 형태의 조달이 더욱 늘어날 것이란 전망이 나왔다.

김준수 키움증권 연구원은 16일 “시장 변동성이 확대되면서 공모시장 전반의 위축세가 뚜렷하다”며 “상반기 중 최대 규모 기업공개(IPO) 중 하나로 꼽혔던 SK쉴더스는 상장을 철회했고, 지난달부터 회사채 시장의 투자심리가 얼어붙은 가운데 5월 중순은 발행이 공백”이라고 설명했다.

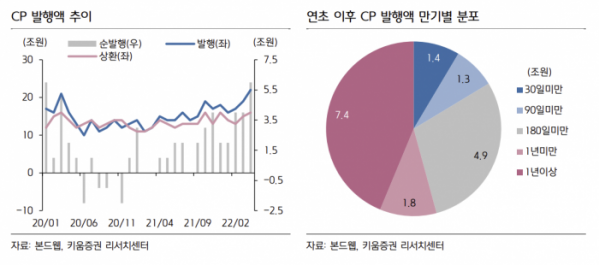

비우호적인 자금 조달 여건으로 인해 CP(기업어음)나 금융기관을 통한 차입금 형태의 조달이 늘어나고 있다는 분석이다.

김 연구원은 “2월부터 CP의 순발행량이 4조 원을 넘어선 가운데 4월에는 6조 원을 기록하며 순증 추세”라며 “절차나 제반 비용 측면에서도 CP 발행이 공모채 발행보다 간편한 데다, 지금처럼 금리나 스프레드의 장점이 없는 상황에서 간접 조달을 선택하고 있는 것으로 해석된다”고 말했다.

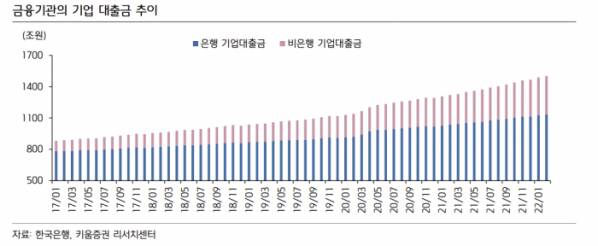

그러면서 발행 시장에서 소화하지 못한 기업의 자금 수요를 은행권이 흡수하는 상황이 이어질 가능성이 있다고 내다봤다. 은행들이 기업 대출에 점차 완화적인 태도를 보이고 있어서다.

김 연구원은 “2020년 금리 인하가 종료되면서 은행은 가계대출 금리를 다시 신속하게 올렸지만 기업대출 금리는 지난해 2분기까지 2% 중반 수준에서 동결했다”며 “금리 인상 사이클에서도 가계대출 금리 대비 기업대출 금리 상승 폭은 비교적 가파르지 않다”고 평가했다.

이어 “또한 대출 여건을 완화하면서 2분기 들어서는 은행들의 대출 태도가 1년 만에 플러스(+) 전환했다”며 “상반기 비우호적 발행 여건으로 AA 이상의 일부 우량 등급만이 공모발행을 하고 있다는 점을 감안하면 하위 등급 기업을 중심으로 은행권의 차입금 조달이 증가할 것으로 보인다”고 전망했다.